「有限会社」が「パートナー企業」に転換する税務処理を一文で理解する

2022年11月以来、多地税務機関は「有限会社」が「パートナー企業」に転換して清算していない状況に対して調査を開始し、関連する企業、株主、パートナーに対して約束を行い、多地は「企業転換組織形式未清算納税」に関する税務事件を爆発させた。では、このような事件の由来と処理方法、論争の焦点は何なのか、本文は一文を明らかにした。

一、税負担を下げるために、有限会社はパートナー企業になる

有限会社をパートナー企業に転換するのは、上場企業の株式を持つ有限会社に多く発生する。有限会社が上場会社の株式を減持することで、株式譲渡の企業所得税、税率25%の「二重税」に直面する。株主の個人所得税、税率20%。一方、パートナー企業が株式を譲渡する場合は、個人所得税が1階建てで、5%〜35%の超過累進税率が適用される。特に2022年1月1日以前、すなわち「権益性投資経営所得の個人所得税徴収管理に関する公告」(財政部税務総局公告2021年第41号)が実施される前に、パートナー企業は園区の政策を適用して査定徴収を行い、個人所得税の全体税負担率は低税率状態にあった。そのため、上場企業の株式を一部保有している有限会社は、株式を減持する前に、企業組織の形式を有限会社からパートナー企業に変え、税負担を下げる目的を達成することが多い。

二、一部の地域のみが有限会社のパートナー企業への転換をサポート

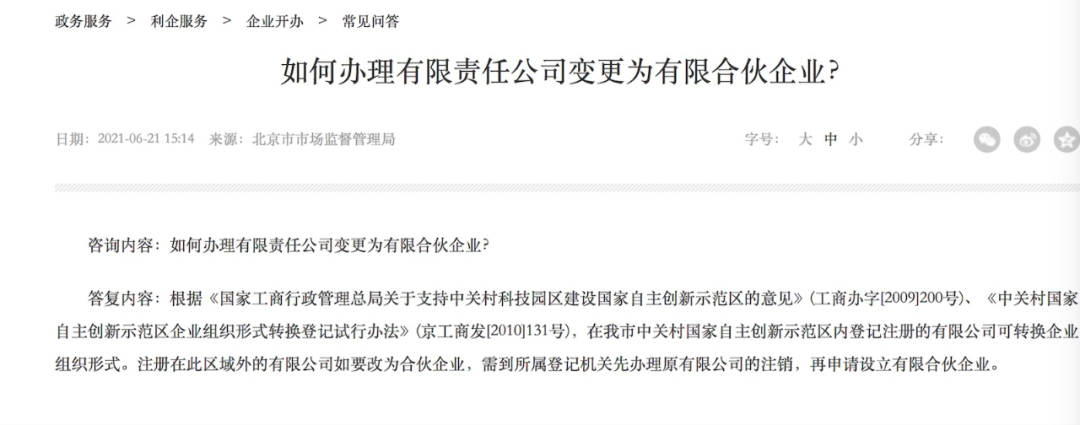

すべての地域が有限会社のパートナー企業を支持しているわけではなく、多省市場監督管理局の公式サイトから調べたところ、「転換を許さない」との回答が多かった。新疆ウイグル自治区は2010年に新工商企業登録[2010]172号文を発表し、有限会社のパートナー企業への変更を許可したが、新疆ウイグル自治区は2017年から、株式投資系、創業型有限会社の有限パートナーへの変更を拒否していることが分かった。現在集中的に爆発している事件を見ると、企業の多くは北京中関村国家自主革新モデル区に集中して転換を完了している。原因は中関村国家自主革新モデル区に明確な法律文書支援有限会社がパートナー企業に転換したことにある。

北京市市場監督管理局の回答を見ると、中関村国家自主革新モデル区は『国家工商行政管理総局の中関村科学技術園区建設支援国家自主革新モデル区に関する意見』(工商弁字[2009]200号)、「中関村国家自主革新モデル区企業組織形式転換登録試案」(京工商発[2010]131号)は、園区内に登録された企業が有限会社をパートナー企業に転換することを許可した。

すなわち、「中関村国家自主革新モデル区企業組織形式転換登録試案」第2条は、モデル区内に登録された会社制企業法人、非会社制企業法人、パートナー企業、個人独資企業及び上記企業の支社が他の組織形式に転換して登録を行う場合、本方法を適用することを規定している。第4条は、本弁法第2条に規定する会社制企業法人を他の組織形式に転換するには、(一)会社制企業法人をパートナー企業に転換する、(二)会社制企業法人を個人独資企業に転換する、(三)会社制企業法人を分社化する。

以上の法律文書によると、2022年までに、多くの有限会社は北京中関村国家自主革新モデル区に移転して組織形式の転換を完了した後、移転することを選択した。

三、税務機関が元有限会社に再申告を要求する法的根拠

筆者が引き受けた複数の事例によると、多くの企業は中関村国家自主革新モデル区で企業組織の形式転換を完了した後、パートナー企業を他の省の園区内に移転した(2022年1月1日までにパートナーが徴収する園区を査定することを許可した)。現在、パートナー企業が上場企業の株式を減額した後に査定徴収を適用するか、帳簿を調べて課税を徴収するかを適用する例は集中的に爆発していない(このような事件は本年度に明らかになると予測される)。現在、総局の監督により、事件の多くは企業組織の形式転換時の税務処理に集中している。つまり、有限会社がパートナー企業に転換するには清算して税金を払うべきかどうか。

2022年11月以来、税務ビッグデータリスク提示及び総局監督のため、多くの税務機関は2022年以前の有限責任転パートナー企業の清算納税状況に対して検査を行った。事件関係者と約束した後も、手順に従って「期限付き改正を命じる通知書」、「期限付き税金関連資料を届ける税務事項通知書」を発行し、企業や個人に法に基づいて納税申告を行い、税金を追納するよう要求した。このような事件の処理における税務機関の法的根拠は、「財政部国家税務総局の企業再編業務における企業所得税のいくつかの問題の処理に関する通知」(財税〔2009〕59号)及び「財政部国家税務総局の企業清算業務における企業所得税のいくつかの問題の処理に関する通知」(財税〔2009〕60号)である。

「財政部国家税務総局の企業再編業務の企業所得税処理に関するいくつかの問題に関する通知」(財税〔2009〕59号)第4条第1項では、企業は法人から個人独資企業、パートナー企業などの不法者組織に転換したり、登録登録地を中華人民共和国国外(香港・マカオ・台湾地区を含む)に移転したりして、企業と清算、分配を行い、株主が新たな企業を設立するために投資し直すべきだと規定している。企業のすべての資産及び株主投資の税金計算基礎は公正価値を基礎として確定しなければならない。

「財政部国家税務総局の企業清算業務における企業所得税の処理に関するいくつかの問題に関する通知」(財税[2009]60号)第5条は、清算された企業の株主が分配した余剰資産の金額であり、その中には、清算された企業の累計未分配利益と累算余剰積立金のうち当該株主が占める株式の割合で計算した部分に相当し、配当所得を確実に認識しなければならない、余剰資産は配当所得を差し引いた後の残高で、株主の投資コストを超えたり下回ったりした部分は、株主の投資譲渡所得や損失を確実に認識しなければならない。清算された企業の株主が清算された企業から分配された資産は、可変価値または実際の取引価格に基づいて税金計算の基礎を決定しなければならない。

また、「中関村国家自主革新モデル区企業組織形式転換登記試案」第14条も、会社制企業法人、パートナー企業、個人独資企業が組織形式を転換する場合、元企業の各税金を清算し、清算手続きを履行し、企業組織形式転換を公告しなければならないと規定している。

上記の規定に基づいて、税務機関は元有限会社に清算を要求し、組織形式の転換時に関連する企業所得税及び個人所得税を追納する。

四、税収徴収双方の争議焦点

前述したように、税務機関は財税〔2009〕59号文及び財税〔2009〕69号文に基づいて事件に関与した企業及び人員に納税申告、追徴税を要求したが、今回の税務検査では多くの苦境に直面した。筆者は以下の税務上の争点にまとめた:

(一)組織形式の転換時に法定手続きに合致し、元登録機関は清算納税を要求していない

多くの関連企業は、他の地域から中関村国家自主革新モデル区などの転換を許可する園区に移転している。移行が完了すると、組織の形式転換を開始します。同園区内での経営活動は行われていないため、税務登録も行われていない。そのため、園区市場監督管理部門の要求に従って、簡易方式を適用して組織形式の転換を完成し、清算報告書を提出しなかった。企業はこれに基づいて、園区所属の市場監督管理部門が要求した法定手続きに基づいて組織形式の転換を行い、法定手続きに合致し、これ以上覆されてはならないと考えている。

(二)組織形式の転換後、元法人実体はすでに滅失し、追徴されてはならない

現在、各地の税務機関が発行している税務文書について、税務機関は元有限会社の株主に個人所得税の追納を要求すると同時に、元の有限会社のために税金を追納するよう文書を下した。しかし、実際には、既存の有限会社法人エンティティはすでに消滅しており、その未清算による企業所得税の未申告行為は実現できなくなっている。

1、法人資格が消滅し、元の有限会社はすでに行為能力を備えていない

有限会社は法人資格であり、『中華人民共和国国民法典』第59条の規定に基づき、「法人の民事権利能力と民事行為能力は、法人設立時に発生し、法人終了時に消滅する」第72条第3項の規定により、「清算が終了し、法人の登記抹消が完了した場合、法人は終了する。法により法人登記を行う必要がない場合、清算が終了した場合、法人は終了する。」『中華人民共和国市場主体登記管理条例』第30条は、「登記機関の登記抹消を経て、市場主体は終了する。」と規定し、企業法人は清算手続きが終了し、登記抹消を行った後、法人資格は消滅に帰する。

企業は組織の形式を転換した後、その既存の会社に限る企業法人資格は完全に消滅し、責任を負う主体としての法的地位はすでに存在せず、未完成の申告義務は、法律上実現できない。

2、元の制限会社の株主は非適格納税主体であり、その課税は法律の強制的な規定に違反する

『中華人民共和国税収徴収管理法』第4条は、「法律、行政法規は納税義務を負う単位と個人を納税者と規定する。」第3条は、「税収の徴収、徴収停止及び減税、免税、税金還付、税金補填は、法律の規定に従って執行される。法律が国務院の規定に権限を与えた場合、国務院が制定した行政法規の規定に従って執行される。いかなる機関、単位及び個人も法律、行政法規の規定に違反してはならず、勝手に税収徴収、徴収停止及び減税、免税、税金還付、税金補填とその他の税収法律、行政法規と抵触する決定をしてはならない」

納税義務の主体であるかどうか及び納税義務が発生するかどうかは法律、法規によって決定される。法律では「企業が抹消した後、株主経営者、投資家が納税義務及び関連行政責任を引き継ぐ」と規定されていない。例えば、税務機関が元企業株主に元企業株主が元の制限会社のために企業所得税を納付するように要求するのは、勝手に「納税義務主体」を変えるのと同じで、これは税収受法定の原則に合致しないだけでなく、徴収管理法の強制的な規定にも重大に違反する。

弁護士の提案

税務機関が税務事件を処理するための5ステップの作業法:注意喚起、改善の督促、警告の約束、立件検査、公開露出。2022年11月に税務検査を実施してから現在まで、税務所のリスク注意、改善の督促、警告の約束はすでに終わりに近づいている。現在、企業、個人に異議があるため、税務機関が要求する方式の方法に従って納税申告を行っていない場合は、検査機関の立件検査に移送される。企業や個人が消極的な対応を続けると、不利な結果になる恐れがある。

弁護士は、事件が査察機関に移送された後、書面による法律意見と証拠資料を適時に準備し、自身が申告していない法定理由と証拠を法に基づいて査察機関に提供し、最適な処理方式を獲得し、法律リスクを防止しなければならないと注意した。事件が約束警告段階にある場合も、積極的に効果的に対応し、税務リスクの提示を早期に解消しなければならない。