金融犯罪の特集|融資詐欺罪の八大弁解点解析

21世紀に入ってから、我が国の銀行業は10年余りの金発展期を経験して、預金貸付規模は急速に増加して、業界全体の利益レベルは明らかにその他の業界より高くて、しかし関連制度の欠落と監督管理の空白のため、粗放化管理と発展の特徴は比較的に際立って、全体の銀行業市場の乱れが生い茂っていることを招いた。新たな発展時期に入ると、一連の業界の乱れたガバナンスのための特定行動も相次いで日程を上げた。2020年2月20日、中国銀保監会弁公庁の「銀行業保険業従業員の金融違法犯罪の予防に関する指導意見」においても、信用業務分野の違法犯罪行為を重点金融分野の違法犯罪行為とし、融資をだまし取った罪はその高発罪の一つであり、多くの企業家に懸かるダルマクレスの剣となっていることが明らかになった。長年の事件処理経験、法学理論、近年の立法の変化を結合して、私たちは本罪の主要な弁解点に対して解析と討論を行った。

一、融資詐欺罪の立法の新たな変化

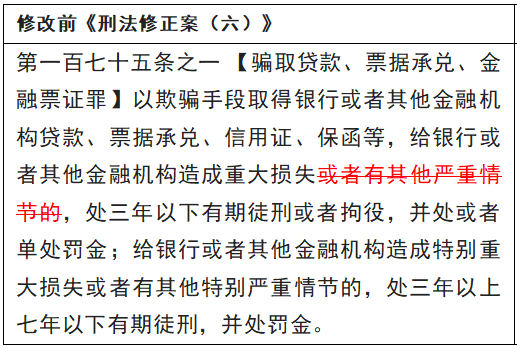

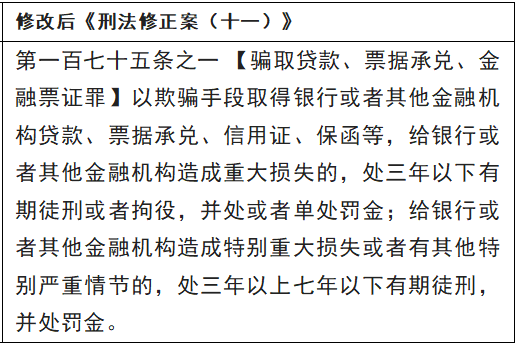

融資詐欺罪は2006年の刑法改正案(6)が融資詐欺罪に加えて新たに追加された罪である。社会・経済・生活の発展のニーズに対応するため、2021年3月1日に公布・施行された刑法改正案(十一)は、本罪を再改正した。前後の比較:

『刑法』第百七十五条の一つは、第1段の量刑幅の中で元の条文の中の「あるいは他の重大な情状がある」という規定を削除し、「銀行や他の金融機関に重大な損失をもたらす」という基準だけを残していることがわかる。これは、本罪の入罪敷居を高め、元の結果犯と情状犯が共存し、単一の結果犯に転換したことを意味する。

二、融資をだまし取った罪の主要8つの弁明点について述べる

弁護士としては、罪の研究と弁護は多方面、多層、多角的であり、融資詐欺罪も例外ではない。具体的な事件の具体的な事実は千差万別だが、総括的な研究としては、事の大小、面と面がそろっているわけではない。本文は本罪によく見られる主要な弁解点を8つの方面に概括して分析した。

(一)客観的行為構造の弁——もし銀行が誤った認識に陥ったために融資を行っていなければ、詐欺型犯罪の因果関係に合致しない

融資をだまし取った罪は、客観的には架空の事実、真実を隠す詐欺手段で銀行や他の金融機関から融資を受け、銀行や他の金融機関に重大な損失を与える行為として表現されている。その構造は、行為者が詐欺手段を用いて詐欺行為を実施し、銀行などの金融機関の従業員に行為者が貸付条件に合致する認識誤りを生じさせ、認識誤りに基づいて貸付を行い、最終的に行為者が貸付、金融機関を取得して損失を生じる。このような犯罪において、詐欺行為とローン取得自体は直接的な因果関係である。つまり、行為者が行った詐欺手段が銀行のダン金融機関の処分権限を持つ者に認識を誤って融資をした場合にのみ、刑法的な詐欺行為に該当するということだ。

実践の中で、以下の3つの状況はよく見られる:(1)銀行職員の意向、助け、行動者の修正、融資申告に必要な関連財務諸表データの調整などの資料、(2)金融機関の従業員はすでに貸し手の詐欺を見破ったが、貸付指標やその他の方面の利益考量を完成したことに基づいて、貸付を堅持している、(3)新たに借金を返済する場合、金融機関は資金の用途を「返済」に指定し、実際には借入契約の名前が一致していないことを知っている。これらの場合、銀行などの金融機関の従業員は明らかにだまされているとは言えず、行為者もだまされた手段で得た融資ではなく、融資資料や資金の用途などが真実でなくても、行為者にだまされた行為があると認定すべきではない。金融機関は客観帰責論の法理に基づいて関連リスクに自己責任を負い、行為者に対して有罪の結論を出すべきではない。

(二)客観的結果要件の弁——銀行がまだ最終局面を形成していない、現実的な損失は、融資をだまし取る客観的結果要件に合致しない

「刑法」第百七十五条の一つの明確な規定によると、融資詐欺罪の構成は金融機関に重大な損失または特別な重大な損失を与えた客観的な結果を前提としなければならない。中国銀監会の「貸付リスク分類ガイドライン」(銀監発(2007)54号)第5条の規定によると、銀行は貸付に対して正常、関心、二次、不審、損失の5級に分け、そのうち後の3類は不良貸付と呼ばれ、損失とは、あらゆる可能な措置または必要なすべての法的手続きを取った後も、元利は回収できないか、ごく一部しか回収できないことを指す。『公安部経偵局の貸付金詐取罪と違法貸付金支給罪の立件・訴追基準問題に関する回答(2009)』でも、銀行や他の金融機関が「不良貸付金の額を形成する」という結論を出しただけでは、「重大な経済損失額」と認定するべきではないと指摘している。不良債権は「不良」であるが、必ずしも既成の損失を形成しているわけではないので、「不良債権」が「経済損失」に等しくなく、「不良債権の形成額」が「重大な経済損失額」に等しいことはできない。

そのため、もし事件がまだ民事訴訟、強制執行、保証人の責任追及などの手続きを行っているならば、すべての可能な措置やすべての必要な法的手続きを尽くしていないことを説明し、銀行が最終的で現実的な損失を形成しているとは認められず、融資詐欺罪の客観的な結果要件に合致していない。期限切れの金額でローン損失を簡単に乱暴に認定してはいけない。しかし、これはまさに現在の司法実務に存在する深刻な問題であり、多くの司法機関がこの点で大きな認識の誤りを抱えており、返済できない金額に直接融資損失を認定することになっている。これには刑事弁護士の堅持が必要であり、司法員の理念の向上と知識構造の更新も期待されている。

もちろん、本罪第1刑では情状に関する規定が削除されていることにも注目すべきであるが、第2刑が昇格した法定刑については、その適用条件は依然として金融機関に特別な重大な損失を与えたり、その他の特別な重大な情状があったりすることになる。2番目の刑を正確に適用するには、実務上で「他に特に深刻な事情がある」という意味を正しく理解しなければならない。一部の人は、もし行為者がローン資料に偽ってローンをだまし取った額が特に巨大であれば、すべてローンを返済しても、その構成本罪を認定し、法定刑を加重する規定を適用しなければならないと考えている。このようなやり方は明らかに金融機関に重大な損失があると認定することが難しく、最初の刑を直接適用することができない場合、本条の「前段」規定を迂回して、直接唯額論で「その他の特別な重大な情状」を認定する。このやり方は立法精神と合わず、情状加重犯の法理にも反し、明らかに妥当ではないと考えている。

(三)結果発生の時間と原因の弁——行為者の欺瞞行為と銀行損失の間に因果関係があるかどうかを見る

典型的な例えば貸付期間の場合:行為者は貸付期間の申請期間中に虚偽の保証を提供したが、銀行の損失は当該貸付期間の満了時にすでに形成されており、当該貸付金をだまし取った及びもたらした損失と行為者が期間の延長時に虚偽の保証行為を提供した間に刑法上の因果関係は存在せず、行為者が貸付金をだまし取った罪を認定することはできない。例えば、河南省焦作市中級人民法院(2020)豫08刑終140号の判例。

(四)犯罪客体の弁——実質的に銀行信用資金の安全をもたらすことのない行為は犯罪と認定すべきでない

『刑法』第百七十五条の一つの文義及び立法の変遷から見ると、貸付罪の保護をだまし取る法益は主に銀行などの金融機関の貸付資金の安全である。つまり、行為者が実施した融資詐欺行為が金融機関の融資資金の所有権を侵害しない限り、融資額がいくら大きくても、融資詐欺罪を認定するべきではない。

典型的なのは、満額または超過のローン担保が存在し、実際の新規ローンで旧ローンを返済するなどの状況である。全額抵当の場合、銀行は抵当物を競売することで抵当権を実現することができる。実際の新規貸付で旧貸付を返済する場合、旧貸付部分は正常に返済される。この2つの場合、ローンの申告を開始する際に一定の詐欺や材料不実行為があっても、銀行の信用資金の安全に実質的な危険や損失をもたらすことはできず、本罪を認定すべきではない。

(五)客観証拠の弁―事件における証拠が行為者が融資をだまし取る客観行為を実施したことを証明するのに十分であるか

関連会社が融資をだまし取った罪の中で、会社、企業などが銀行に提出した虚偽の財務諸表、監査報告は往々にして重要な客観的証拠である。この場合、行為者が提供した監査報告書が虚偽であることを確実かつ十分に証明できるか、または虚偽監査報告書の作成に関与しているかについては、特に注意する必要がある。

例えば(2020)晋01刑終121号事件では、一審裁判所は被告会社が融資中に農商行に虚偽の財務報告書と虚偽の晋輝義源(2016)0018号、(2017)0125号監査報告書を提供したと判断した。しかし、二審裁判所の調査によると、2つの監査報告書が虚偽であることについては、同会計士事務所が発行したいくつかの状況説明と同会計事務所事務室主任の宋氏の証言だけがあった。しかし、この2つの監査報告書にはいずれも同会計士事務所の公印と公認会計士の署名が押されており、署名と署名がこれまでの監査報告書とどのように異なるのかは肉眼では判断できない。会計士に確認されず、2つの監査報告書のうち会社印及び公認会計士の署名及び署名の真偽について司法鑑定されていない場合、利害関係のある証人証言と状況説明だけに基づいて、この2つの監査報告書は虚偽であり、証拠不足であると認定した。

(六)貸付用途の弁明——借入契約で約定された用途を変更するが、散財されなかったり、違法、風投活動に使用されなかったりして、主に正常な生産経営に使用されている場合、慎重に訴追すべき

実際には、融資をだまし取った疑いのある事件では、融資用途が架空化されるのはよくあるケースだ。融資をだまし取ったり、融資をだまし取ったりする詐欺関連の例の多くからも、行為者が実際に融資を受けた後、約束の用途ではなく、別の用途で使用することが多いことがわかります。しかし、正常な生産経営の必要性のためであれば、個人債務の返済などの他の用途に小さな部分があっても、ほとんどが生産経営活動に使われている場合は、断罪の問題についても慎重にしなければならないと考えています。ここでは、融資の発給と企業経営の現実との間の多重矛盾を正確に把握し、理性的に認識する必要がある。

第一に、指向性支払要求の下で、貸付時間の不確定と契約履行期限の間にはしばしば矛盾が存在する。流動資金貸付や購入・販売貸付では、銀行は貸付の受取先を事前に指定することを要求するが、貸付の発行時期は確定しておらず、貸付審査時間が長い可能性があるが、契約履行時間は確定している。もし契約履行時間が来てから、銀行ローンがまだ降りてこない場合はどうしますか。そのため、このような指向性のある支払い要求の場合、借り手は往々にして制御可能な会社や関係の良い会社を探して、ローンをこの会社に支払い、それからお金を活用することができます。このような行為を直接融資詐欺罪と認定すれば、取引の現実との深刻な乖離が明らかになる。

第二に、継続貸付の中で、企業の資金チェーンの断裂と銀行コンプライアンスへの協力との間の矛盾である。借り手が初めてローンを申し込んだとき、ローンの用途に関する契約は本当かもしれませんが、ローンが満期になってから、銀行にローンを申し込んで新しいものを借りて古いものを返す必要があるときは、たまたま同じ金額の取引が行われる必要があるわけではありません。このときはどうしますか。銀行コンプライアンスの要件に基づいて、企業は期間延長の際に実際の取引がない購入契約を提出するかもしれない。この場合、借り手の信用と返済能力は以前のままで、実際には変わっておらず、銀行の資金は安全だと言うべきだ。このような状況を犯罪と認定すれば、同じ現実的な矛盾である。

第三に、担保ローンが資金の行方を一時的に確定することが困難な場合である。最も一般的なのは消費者ローン、経営ローンの中で、行為者は往々にして資金を1つの会社に置いて、それからお金を出して、他の用途として、このような満額担保を提供した場合もローンをだまし取ると認定すれば、明らかに常識に合わない。

第四に、民間企業の現実的な困難と生存発展問題を十分に考慮しなければならない。融資難、融資高は、過去、現在、そして将来のかなり長い間、我が国の民間企業の発展が直面する最大の難題であり続けるだろう。経済社会の質の高い発展を促進するためのトップダウン設計で、中央も融資の敷居を下げ、民間企業の発展を誘導し、奨励することを三重に要求した。このような激励と支持は、決してスローガンが叫んでいるだけではなく、肝心なのは行政、司法などの各方面の調整と実行にある。そうしないと、すべて空論になる。法治は現地化を重視し、立法、司法、法執行、法遵守の各段階はすべて中国の要素に溶け込まなければならない。国の発展の特定の段階で、このような歴史的、現実的な問題に直面して、企業が生産経営の発展需要のために資金の用途を変更する場合には、直接犯罪として処理するべきではない。

(七)法律適用手続の弁——あらゆる可能な措置又は必要なすべての法律手続を窮める前に、刑事訴追を開始すべきでない

刑法は融資をだまし取る行為が金融機関の融資利益に危害を及ぼす社会的危害性があるとして罪に問われているが、これは非難の余地がなく、擁護すべきである。しかし、法治国としては、法の天秤と司法の公正さを正すことが重要だ。刑法の謙虚性の観点から、いかなる行為も民事と行政手段で救済できない場合にのみ刑罰を適用することができる。融資をだまし取る行為は、事前の厳格な審査や事後訴訟などの正常な民商事ルートを通じて救済することができ、刑罰を適用しなければならないわけではない。

現実には、ローンの期限超過に関する紛争は、民事審理の段階にあるかもしれないし、強制執行の段階にあるかもしれないし、抵当物の処理が困難で最終執行になったかもしれないし、最終執行後に新たな転機が現れて執行を再開するかもしれない。これらの場合、いずれも刑事手続の訴追を開始または同時に行うべきではなく、刑事手続と民事手続が同時に行われるという明らかに基本法理および法律規定に合致しない局面を断固として回避しなければならない。

(八)共同犯罪の弁——従犯の認定と従犯の量刑

1.従犯的客観的行為の弁——事件における証拠は行為者が虚偽の資料の作成と提出に関与していることを十分に裏付けることができるか

銀行に融資を申請してから融資を受けるまでには、長い時間がかかり、少ない場合は1、2ヶ月、多い場合は半年、さらに長くなることがよくあり、その間には何度も銀行に提出し、関連資料を補充するのが一般的です。企業ローンの場合、一部の材料の虚偽だけが多く発生しますが、会社の各部門間の分業によっては、異なる材料の作成や提出も異なる人が担当する可能性があります。では、このような場合には、虚偽の資料が誰の手によって作られたのか、事件の証拠が行為者が関与していることを確実に、十分に証明できるかどうかを綿密に審査する必要があります。証拠がなければ、あるいは事実がはっきりせず、証拠が足りなければ、共同犯罪とは言えないのは当然だ。

2.従犯的主観的故意の弁明——事件の証拠は行為者が他人を助けて融資をだまし取る主観的故意があることを十分に証明できるかどうか

前述の第6の弁明点で述べたように、貸付金の発行と企業経営の現実との間の様々な矛盾のため、借り手は往々にして制御可能な会社や比較的仲の良い会社を探して受託支払いとして『購入販売契約』を締結する。これらの人は一般的に借り手の親族や非常に仲の良い友人です。このような状況に直面して、借り手が署名や押印を手配する際に、銀行ローンをだまし取るために使用されていることを知らせているかどうか、融資をだまし取るのを助けていることを認識しているかどうかを真剣に審査しなければならない。捜査中の証拠が双方が事前に共謀行為をしていたことを裏付けることができるかどうかをよく審査しなければならない。

3.従犯の地位と役割――具体的に分析し、差別化する

共同犯罪を構成する場合、従犯によって役割や重要度はもちろん異なる。行為者の地位、役割を判定するには、会社の組織構造、職務レベル、職務職責及び行為者の具体的な職務、実施行為などの要素を参考にして総合的に考慮する必要がある。

実際には、企業が銀行に融資するのは、企業のリーダーが事前に銀行の決定権を持つスタッフと連絡を取り合っていたことが多く、政府や関係部門からの指示もあった。これは、融資の最終承認がほぼ必然的なことを意味している。次に必要なのはローンの流れだけで、この場合、提出されたすべての材料は実質的な決定作用を持たずに形式的なプログラム上の意味であることが多い。このような場合、会社の財務担当者などが会社のリーダーの手配を受け、銀行のスタッフの指導の下で、銀行に融資プロセスに必要な材料を提出し、改善する行為は、かなり小さな役割を果たしていると言える。会社の他の社員に転職すると、上司の手配を断固拒否するかどうかを考えてみてはいかがでしょうか。客観的に言えば、従業員のこのような働き方には確かに漏れ、誤り、甚だしきに至っては違法違反があるが、具体的な状況を具体的に分析すると、このような副次的な属性補助的な地位にある会社員に対しても、あまり厳しく責めてはならない。

4.従犯の量刑に影響を与えるその他のエピソード

自首、自白態度が良く、自発的に自白して処罰を認め、追加の収益を得るかどうか、参加時間の長さ、参加の程度、期待の可能性などは、従犯の量刑に影響を与える重要なストーリーであり、具体的な事件の状況に基づいて具体的に分析する必要があり、ここでは詳しく述べない。要するに、従犯の認定と量刑は、罪罪罪刑の統一を堅持するだけでなく、寛厳相済の刑事司法政策を体現しなければならない。

三、結語

社会の現実は発展し変化し、立法は発展し変化し、我が国の刑事司法政策も変化している。融資詐欺などの犯罪事件を処理する際には、企業の「融資難」「融資が高い」という実際の状況を十分に考慮し、借り手から採用された詐欺手段が明らかな架空の事実に属しているかどうか、あるいは真相を隠しているかどうか、銀行職員と共謀しているかどうか、その指示を受けているかどうか、銀行の融資決定に不法に影響しているかどうか、信用資金の安全に危害を及ぼしているかどうか、重大な損失をもたらしているかどうかなどの面に注意し、企業などの借り手に厳しく求めない。借り手が生産経営の必要により、貸付過程で違反行為があったが、実際の損失をもたらしていない場合は、一般的に犯罪として処理すべきではない。司法関係者であれ弁護士であれ、われわれは多方面で実践経験を総括し、理論的支持を求め、法律規範を正しく適用し、すべての事件の取り扱いが人民大衆の期待に合致し、社会生活の発展の現実に適応し、公平と正義の要義を体現するよう努めなければならない。