海外資本市場シリーズ|スイス上場編

2015年の中英経済財経対話で、中英両国政府は上海倫通メカニズムの実行可能性研究を開始すると発表した。それ以来、中国企業のロンドン取引所への募金の幕が開いた。2018年に上海倫通の関連規定が公布され、上交所と倫交所の間の相互預託証憑発行メカニズムが正式に確立された。2019年に上海倫通メカニズムの下で初めてA株上場企業が発行したGDRが倫交所に上場した。2021年に証券監督管理委員会は中欧通メカニズムの新規則について意見を求め、上海倫通に対して容量拡大と最適化を行った。2022年に証券監督会は中欧通メカニズムの新規則を発表し、ドイツとスイスを国内外の証券取引所の相互接続預託証書業務の適用範囲に組み入れた。同時に上海深取引所も関連規則を発表した。

相互接続メカニズムの下での預託証憑業務は、ある土地の証券を基礎証券として別の土地の資本市場で預託証憑を発行および取引し、各預託証憑は一定数の基礎証券を代表し、預託証憑を保有する投資家は対応する基礎証券の権益を享受することができる。預託証憑の基礎証券は、海外企業の発行済み株式またはその他の証券であることができる。クロスボーダー変換。基礎株式を預託証憑に変換すること、この方向を生成に変換すること、および預託証憑を基礎株式に変換すること、この方向を両替に変換することを含む。生成と交換を通じて、中国企業は中国資本市場と国際資本市場の間で資金調達の円滑な通路を実現する。

一言で言えば、GDRとは「条件に合致する国内証券取引所に上場する国内上場企業が海外で預託証書を発行し、海外証券取引所に上場する」ことを指す。海外基礎証券発行者は、非新規株式を基礎証券として国内で預託証憑を公開発行している。すなわち、レッドチップ企業が中国でCDRを発行することは別文で詳述する。本文は中国企業がスイス取引所でGDRを発行するための関連法律制度と実務について論述する。

一、法律法規の適用

中国企業が海外資本市場に出向いて預託証憑を発行すること、すなわち境メモリ預託者の中国主管部門と上海深取引所のこれに関連する適用法規と規則について以下のように整理する:

1.法律

「会社法」第131条は、国務院が会社に対して本法の規定以外の他の種類の株式を発行することができ、別途規定することができると規定している。

「証券法」第12条は、預託証書の公開発行は、新株の初公開発行の条件及び国務院証券監督管理機構が規定するその他の条件に合致しなければならないと規定している。

2.行政法規

1994年に国務院は「株式会社の海外株式募集及び上場に関する特別規定」を採択し、株式会社が海外投資家に株式を募集して海外に上場することを規定し、国務院証券委員会の要求に基づいて書面申請を提出し、関連資料を添付し、国務院証券委員会の許可を得なければならない。

3.規則

2022年2月に証券監督管理委員会は『上海証券取引所とロンドン証券取引所の相互接続預託証憑業務に関する監督管理規定(試行)』(証券監督管理委員会公告[2018]30号)を改正し、改正後に名称を『国内外証券取引所の相互接続預託証憑業務監督管理規定』(以下「監督管理規定」と略称する)と定め、元監督管理規定は廃止する。その中で、国内上場企業が海外で上場する預託証憑を発行することに関する規定について、具体的には後述する。

4.規定

上交所は2022年3月に「海外証券取引所との相互接続預託証憑上場取引暫定弁法」を公布し、これまでに公布されていた「上海証券取引所とロンドン証券取引所の相互接続預託証憑のクロスボーダー転換業務ガイドライン」(上証発[2018]89号)を廃止し、「相互接続預託証憑業務ガイドライン第1号―預託証憑のクロスボーダー転換」、「相互接続預託証憑業務ガイドライン第2号―中国預託証憑の市場化」「相互接続預託証憑業務ガイドライン第1号―取引業務」は、預託者及び国境を越えた転換機構の資格と上場、取引、情報開示管理を規定している。

深セン証券取引所は2022年3月に「相互接続預託証憑上場取引暫定方法」と「業務ガイドライン第1号-預託証憑クロスボーダー転換」を公布し、その後に「業務ガイドライン第1号-グローバル預託証憑クロスボーダー転換」を制定した。

中国証券登記決済有限責任公司は2022年3月に「中国証券登記決済有限責任公司国内外証券取引所相互接続預託証憑登記決済業務実施細則」を公布し、相互接続預託証憑の登記と決済業務について具体的に規定した。

二、GDR発行制度

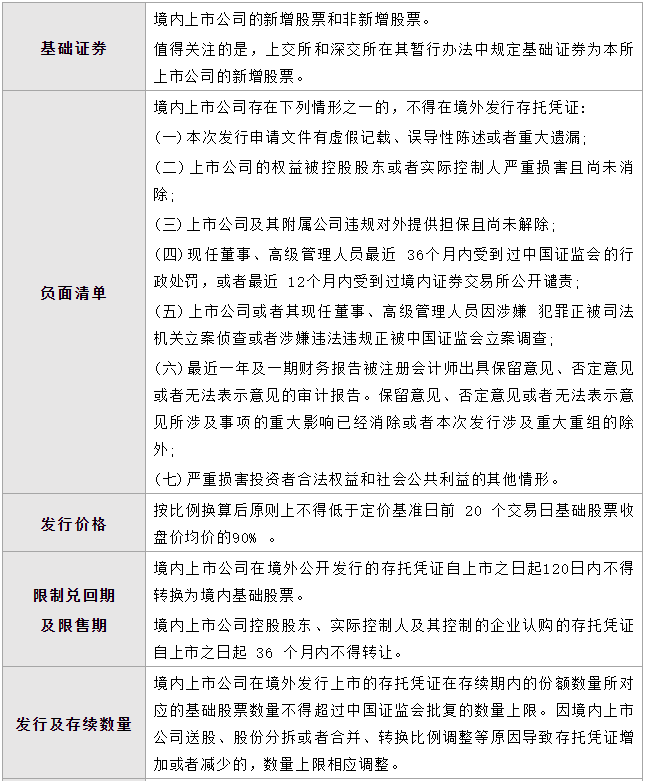

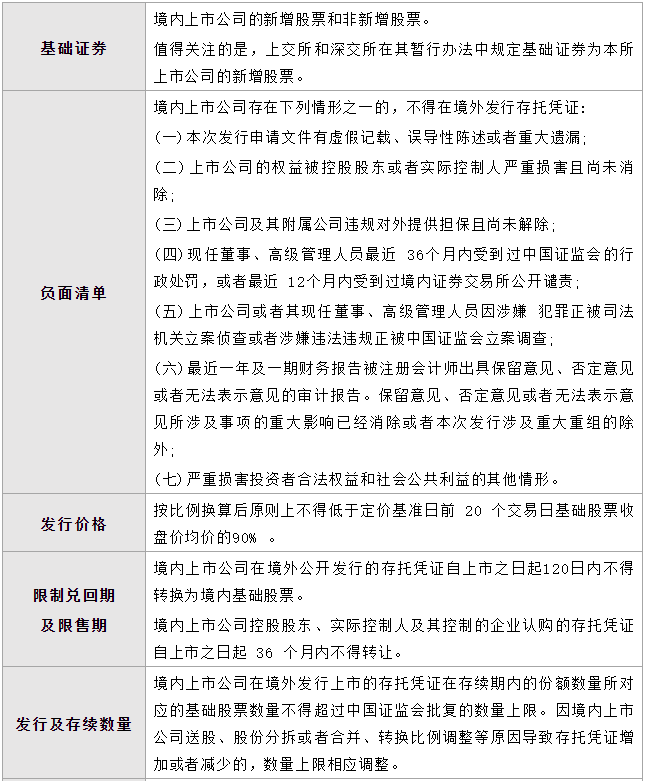

国内上場企業がその新規株式を基礎証券として国外で預託証憑を発行するか、またはその非新規株式を基礎証券として国外で上場預託証憑を発行する場合は、『証券法』、国内企業の国外発行上場に関する法律法規及び中国証券監督会の規定に合致しなければならない。国内上場企業がその新規株式を基礎として証券を国外で預託証憑を発行する場合は、同時に上場企業の証券発行に関する規定に合致しなければならない。GDR発行に関する現在の規制政策を整理するには、次のようにします。

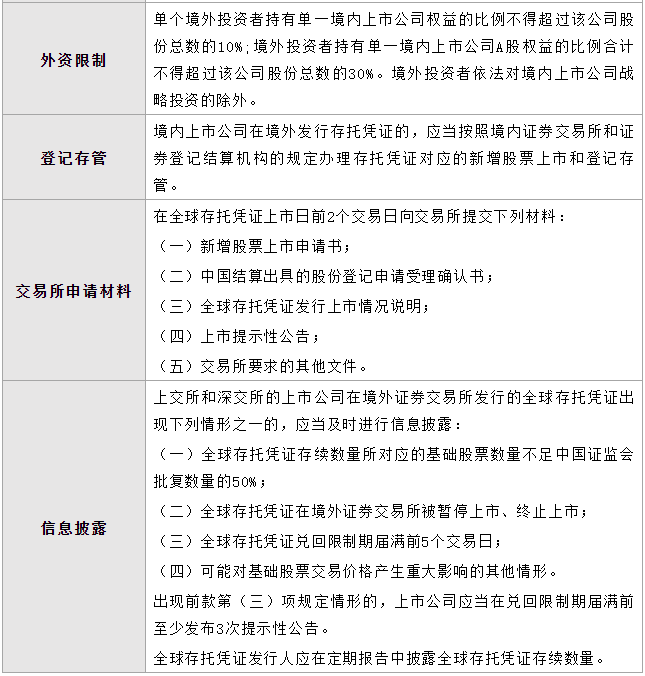

スイス取引所の上場規則によると、GDR発行者に対する規制要件は次の通り。

三、なぜ海外上場を選んだのか

上場企業の再融資ルートとして、GDR発行とA株定増を比較すると、次のようなメリットがあります。

1.資金の用途

現在、中欧通双方の監督管理政策の法律には資金募集の用途に対して硬性的な制限はなく、資金は海外に残して海外投資と買収合併に用いることができ、また国内に戻して流動補充や債務返済などに用いることもできる。

2.譲渡制限

A株再融資投資家が買収した株は6カ月以内に譲渡できず、GRDは上場日から流通する。

3.コーポレートガバナンス

A+Hの上場企業では、H株とA株の株主は異なる種類の株主とみなされ、株主総会の採決など関連会社のガバナンス面でガバナンスコストが増加する。GDR投資家はA株株主と同じカテゴリーとみなされ、コーポレートガバナンスコストへの影響は少ない。

4.開示コスト

後述するように、監査コスト及び後続開示コストにおいて、GDRは中国会計準則を適用することができ、関連開示義務を免除することができる。

四、なぜスイスなのか

現在、上海のレン通が拡大してきた中国政府が承認した海外上場地は、英国、ドイツ、スイスである。発行状況を見ると、永太科技、太平洋保険の少数の企業がロンドン証券取引所に上場することを選んだほか、残りの企業はスイスでGDRを発行することを選んだ。スイス取引所は中国の上場企業がより好む目的地である。中国上場企業の主な考慮事項は次の通り:

1.瑞交の推定値のレベルはヨーロッパの範囲内で比較的に高い。ロンドンやフランクフルト取引所に比べて、瑞交所の平均市場値はその平均水準をはるかに上回っている。欧州ではブルーチップ会社の3分の2がここに上場しており、市場価値が欧州上位5位の企業はネスレ、ロシュ、ノバルティスの3カ所が瑞交所に上場している。

2.承認プロセスにおいて、スイス証券取引所はより迅速である。瑞交所で申請する材料審査は一般的に20営業日で、上場企業は3 ~ 4ヶ月の間に海外上場の仕事を完了することができ、発行コストを削減することができる。スイスの規制の観点から見ると、瑞交所のGDRプロジェクトは2つの部分の審査プログラムに関連している:(i)GDRの上場申請はスイス取引所規制局(SIX Exchange Regulation)の承認を得なければならない、(ii)募集説明書はSER募集書事務所(Prospectus Office)の承認を得なければならない。スイスの規制当局は上場申請と株式募集書を形式的に審査し、審査時間は通常20 ~ 30取引日前後である。そのため、スイスのGDRプロジェクトはスタートから完成まで最速で3 ~ 4ヶ月程度しかかかりません。ロンドンのGDRプロジェクトでは、英国金融行動監督局(Financial Conduct Authority)が株式募集書を比較的厳格に審査し、通常3 ~ 4ラウンドのフィードバック意見があり、ロンドンのGDRプロジェクトを完成するには通常4 ~ 6ヶ月程度かかる。

3.規制制度などの面では、瑞交所はより緩和されている。例えば、監査要求の面では、スイスの法律では、スイス連邦監査監督局(RAB)の承認と監督を受けた監査会社だけが上場サービスを提供することができると規定されている。外国人発行人の監査人がスイス連邦委員会によって認可された外国人監査監督機関によって監督されている場合、スイス連邦監査監督局RABの承認と監督は受けません。そうでなければ、外国人発行人の監査人はスイス連邦監査監督局の承認と監督を得なければならない。中瑞両国間の相互接続政策によると、スイスの規制当局は中国証券監督管理委員会の監査人に対する規制を尊重している。一方、英国は監査人と監査基準に対する要求がより厳しい。GDR発行者の監査人は、GDR上場後の最初の年次報告書を発行する前に、英国財務報告委員会(FRC)に登録を完了し、FRCの各種要求を遵守しなければならない。ロンドン証券取引所に上場しているGDR発行人の上場後のコンプライアンス義務と費用も瑞交所より高い。

4.上場後の情報開示制度について、瑞交所はGDR発行者のために一部免除規定などを行った。

5.投資家の承認。スイス証券取引所にとってGDRは依然として新製品だ。スイスでGDR発行を行っている中国の会社は、新エネルギー、設備製造、医療、消費財、その他の業界の会社を含む、より多元化している。ロンドン証券取引所は成熟したGDR市場であり、現在、ロシア、中欧、東欧、アジア、中東などを含む44カ国の発行者からGDRを提供している。これまで、ロンドン証券取引所でGDRを発行してきた中国企業は主に金融やエネルギー業界にある。

五、証券監督管理委員会の注目問題

2022年にはA株10社がGDR発行を完了し、1社だけが倫交所を上場し、残りは瑞交所を選んだ。

GDR材料の発行が許可されるのを待っている上場企業は20社以上ある。証券監督管理委員会国際部がすでに発表したフィードバックを見ると、天賜材料、魚躍科学技術、ミルクセイなど多くの企業がスイスでGDRを発行する申請材料を証券監督管理委員会に報告している。

開示されたフィードバック問題から見ると、証券監督管理委員会が重点的に注目している問題は次の通りです。

1.GDRは対戻期間満了後にA株に転換することによる取引及び市場への影響を制限する、

2.発行後、国外投資家の合計保有権益の割合は30%の上限に近づくと予想され、GDR発行及びその後の転換期間に採用する予定の対応措置及びその操作性など、

3.持株株主の株式質押と凍結状況が、会社の持株権に変更をもたらす可能性があるかどうか、今回の発行上場に重大な影響を与えるかどうか、

4.今回の発行・上場の保管管理と保管管理の手配を説明し、今回のGDRの保管者、保管者などの関連事項を含む、

5.建設済み、建設中、今回の募集プロジェクトは高エネルギー消費、高排出プロジェクトに属しているか。

以上の問題から、規制が最も注目しているのは上場企業に対するGDR発行による買い戻しリスクと、関連する外資規制問題であることがわかる。

おわりに

近年、スイスと中国政府の通貨スワップ、人民元適格国外機関投資家試験、人民元清算などの国境を越えた金融と通貨インフラの建設力を見ると、中瑞両国間の資本の流動は日増しに頻繁になっている。昨年、瑞交所に登録した中国企業のうち、国軒高科はさらに6億8500万ドルの募金総額で、昨年のスイス資本市場で最大のIPOとなった。スイス証券取引所のデュッセルホフ最高経営責任者がインタビューで述べたように、「間違いなく、ニューヨーク証券取引所などの取引所の方がマスが多い。企業が大きな池の小さな魚ではなく、小さな池の大きな魚になりたいなら、瑞交所はもっと魅力的になるだろう」。多くの中国企業にとって、スイスへの上場は現在の地政学的摩擦の激化を背景にした選択肢の一つだ。

私たちは中国企業と一緒に、スイスへの上場の選択肢を検討したいと考えています。