S基金及び法律の尽調実務の簡単な分析

一、Sファンドとは

その名の通り、2級(secondary)のファンドがあれば、1級(primary)があるはずのファンドに対応します。従来のプライマリ・ファンド(primary fund)のシナリオでは、投資家はファンドの発行シェアを購入し、ファンド管理者が単体プロジェクト(単体モデル)に投資するか、プロジェクト投資(ブラインドプール・モデル)を選択し、プロジェクトが成熟して脱退した後にファンド分配の収益と元金を得るために、ファンド管理者の送金通知に基づいて投資金を支払うことを約束している。

Sファンドは、一般的な募集プログラムに基づいて発行されるプライマリ・ファンド(primary fund)と比較して、すでに発行されているプライマリ・ファンドの持分またはその保有資産を投資するプライマリ・ファンドの2次市場への投資に専念しています。Sファンドが行っている投資行為をSトレーディング(S transaction)と呼びます。

最も一般的なS取引、すなわちS基金は市場に存在する一級基金のLPシェアを購入し、取引元LPを通じて流動性を獲得し、元基金に将来の支払い義務を負わなくなり、それによって脱退を実現した、一方、Sファンドは元LPの将来投資義務を引き継ぎ、将来の投資収益の分配を受ける。上記は最も基礎的なS取引アーキテクチャであり、取引アーキテクチャに一部の売却、バンドル手配または構造化手配などの要素を加えると、異なる複雑なS取引が見られるので、以下に詳述する。

二、S基金の優位性

Sファンドが提供する投資機会は、1級ファンドと比較して独自の優位性を示しています。

1.Sファンドに1級ファンドに存在するJ curveが存在しない場合

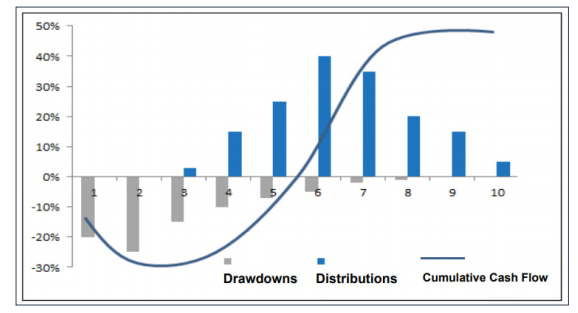

一級基金の乾燥火薬(dry powder)が放出されるまで、基金は順方向キャッシュフローも収益分配も発生していなかった。下図のように:

図1:1級基金のJ curve

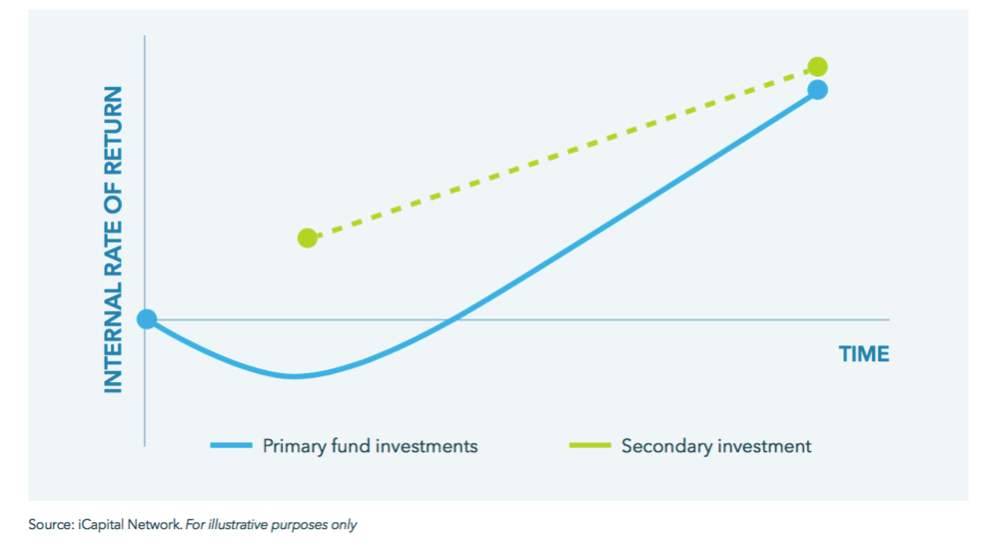

通常、Sファンドは投資家に加速したキャッシュフローと収益分配を提供している。米国の資本市場の歴史から見ると、Sファンドのパフォーマンスは1級ファンドを超え続けており、主な原因は加速する収益分配にある。その収益分配は、1級ファンドと比較して、次のような傾向が見られます。

図2:1次ファンドとSファンドIRRの比較(ソース:iCapital Network)

2.ブラインドプールリスク(blind pool risk)も大きく制限されている

ほとんどの場合、投資金はコールされ、具体的なプロジェクトに投資されているため、Sファンドはすでに確定された基礎資産に投資している。

3.より高い収益率

Sファンドのシェアは販売時には通常、Net Asset Value(NAV)に対して一定の割引を提供しているため、Sファンドの投資収益率は通常、投資プロジェクトのより成熟した段階に入るとともに、定価には一定の割引が存在するため、1級ファンドよりも高くなる。

4.より分散した投資

Sファンドはportfolioへの投資をより多元化することができ、過去の異なる時点の資産に投資することで、ファンドのパフォーマンスに対する経済サイクルの影響を軽減することができる。

以上の理由で、Sファンドはここ2年、国内資本市場の風潮となっている。また、上記の利点に加えて、投資家にとって、他の取引駆動には、対応する規制要件、または投資戦略を修正するための倉庫の調整などが含まれています。一方、ファンド管理者にとって、取引駆動考課には、IRRまたはDPIの管理、資産の切り離し、または永続的なファンドの切り離しなども含まれている。

三、主要S取引概要

(一)S取引の標的の区分

取引標的で区別すると、S取引には主に2種類があり、それぞれ私募株式基金シェア取引と基金底層資産取引である。

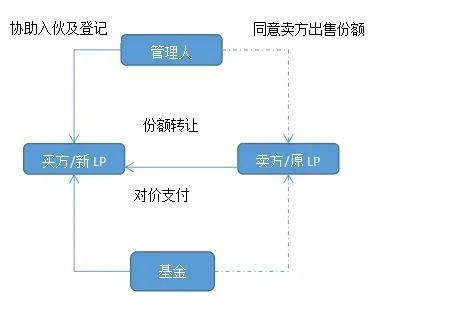

1.ファンドシェア取引(Sale of Fund Interest)

ファンドシェア取引は最も一般的なS取引方式であり、投資家は所有する私募株式ファンドの1社以上のシェアを販売することができる。ほとんどのタイプの私募株式ファンドは、2級市場で販売することができます。ファンドシェア取引は、投資家が投資した株式投資から流動性を得るのに役立ちます。一方、投資家が投資を約束したが出資していない取引に対して、ファンドシェア取引は投資家の出資義務の一部を軽減するのに役立つ。

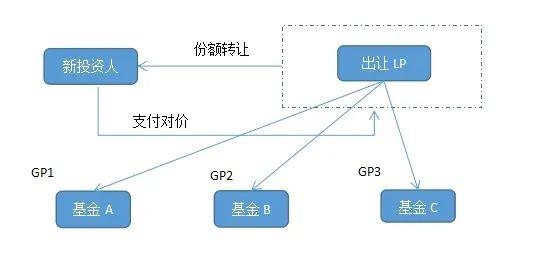

シェア取引のインフラストラクチャ図は次のとおりです。

図3:基金シェア取引アーキテクチャ

2.ファンド底辺資産取引(Direct Sale)

ファンド底辺資産取引とは、私募株式の2級市場において売り手が保有する会社の株式を直接売却することを指し、通常は直接取引の主要な取引を行うが、構造化の手配に加わる可能性もある。

資産取引のインフラストラクチャ図は次のとおりです。

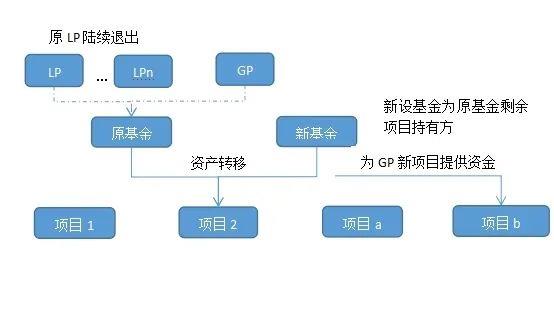

図4:資産取引アーキテクチャ

資産取引アーキテクチャの中で複雑なのは、終了型取引(Tail-end Sale)である。複数の原因でGPが時間通りに投資プロジェクトを終了できない場合は、終了型取引を通じて新しいキャリアを構築して既存の投資活動を継続することができる。元GPはファンド再編需要を開始し、元LPは完全に脱退して流動性を得るか、新しいファンドへの投資を継続するかを選択することができる。

図5:終了型取引アーキテクチャ

(二)S取引の主導者による区分

取引の主導者で区別すると、主にLP主導のS取引とGP主導のS取引が見られます。投資家の立場から言えば、彼らは通常LPと取引を実行したいと思っており、GP協力の問題が存在しているが、現在の市場情勢から見れば、GPはLPに協力してシェア譲渡を行いたいと考えており、現在の市場でGP募金の優位性となっており、GPと特定LPがシェア譲渡に協力してside letterに署名する実践も観察されている。

1.LP主導の取引

一般的なLP主導の取引は前述のファンドシェア取引であり、具体的な取引の詳細は図3を参照してください。この取引アーキテクチャに基づいて、より複雑な取引アーキテクチャは、LPが異なるファンドシェアをパッケージ化して販売するバンドル取引である。具体的な取引構造は以下の通り:

図6:バンドル型取引アーキテクチャ

2.GP主導の取引

2020年の米国資本市場からGP主導の取引が市場の50%を占め、GP主導取引の強い勢いを見せている。ファンドやトランザクションに対するGPの異なるニーズを考慮すると、GP主導のトランザクションは次のようなタイプに分類できます。

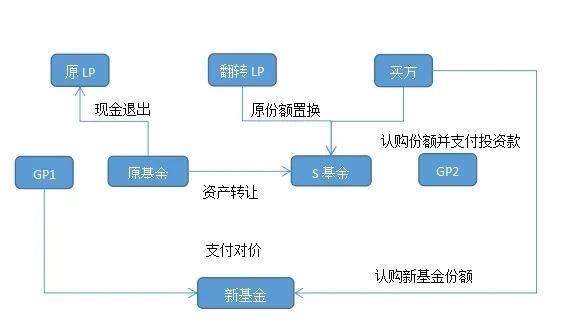

①継続取引

これは現在最も一般的なGP主導型取引モデルであり、GPがファンドの残りの期間内に投資価値を最大化することができないと考えている場合、GPは新しい継続主体を設立し、残りの資産を積み込むことができ、既存の投資家は既存のシェアを新しいファンド(roll into)に戻すか、新しいファンドが募集した資金で脱退するかを選択することができる。上記の資産取引構造は継続取引の最も一般的な形式であり、具体的な取引構造の詳細は図2を参照してください。

②コンパクトトランザクション(Stapled Transactions)

この取引は通常、私募株式基金管理者が基金を募集する段階で発生する。二級市場の買い手は既存の投資家からすでに保有している基金のシェアを購入し、基金管理者が募集した新しい基金を購入する。

図7:コンパクトトランザクションアーキテクチャ

③契約買収(tender offer)

2020年12月10日、北京株式取引センターは中国初のファンドシェア譲渡試行として承認され、ブロックチェーンに基づく私募ファンドシェア譲渡プラットフォームを開発した。

2022年05月27日に発表された「北京グローバル財産管理センター建設の推進に関する意見」は、財産管理投資ルートを円滑にし、基金シェア譲渡プラットフォームの役割を十分に発揮させ、中小企業の創業投資と株式投資にサービスを提供する「募集、投資、管理、退」メインプラットフォームを構築することをさらに明確にした。

2022年中秋節が過ぎたばかりで、北股交が開発した私募基金のシェア譲渡プラットフォームは、中国証券監督会が北京地区で資本市場金融科学技術革新の試行を展開する最初のプロジェクトとして公示された。公示表によると、シェア譲渡プラットフォームは私募株式基金の投資家に法に基づいて規則に則ってシェア取引、質押とセットになった総合サービスを提供し、首都S基金業界の生態の最適化を推進し、私募株式基金の脱退ルートをさらに広げ、私募株式基金業界の悩みを確実に緩和するのに役立つ。私たちは、北株式取引シェア譲渡プラットフォームで開始された契約買収の適切な実践と特色に注目します。

四、S取引尽調要点

筆者が遭遇した比較的極端な状況では、譲渡シェアに接触するLPからファンドシェアの受け渡しまでの時間は2日間だった。Sファンドマネージャーは、元ファンドの基礎資料の理解と収益状況の確認に基づいて、弁護士がデューデリジェンスを行う空間と時間を残していない。しかし、一般的には、S取引に対するデューデリジェンスは、法律的にも財務的にも必要で核心的である。法的レベルでは、法的デューデリジェンス調査は、1.ファンドシェアとファンド、2.基礎資産、および3.ファンド契約をカバーする必要があります。以下に詳述します。

1.標的ファンド

1)基本的な状況

i.基金アーキテクチャ

ii.届出状況

iii.基金期間

2)経済条項

i.出資状況

ii.管理費及び基金費

iii.収益分配

iv.保証

3)ガバナンス構造

i.投資意思決定の主体及び流れ

ii.LPAC/コンサルタント

iii.パートナー大会

4)基金コンプライアンス運営

i.中基協の届出及び情報開示コンプライアンス状況

ii.訴訟、仲裁

iii.行政監督管理及び自律措置

5)マネージャー及びGP

i.管理者及びGPの中基協登録状況及び管理基金コンプライアンス運営状況

ii.管理チーム状況及びキーパーソンの職責履行状況

iii.アルバイト状況

iv.基金管理協定の締結文書及び履行状況

v.収入及び負債状況

vi.訴訟、仲裁及び行政処罰及び自律措置の状況

2.標的のシェア

1)譲渡先の状況

譲渡側に国資または外資の属性がある場合は、国有資産譲渡の特別な規定を適用する必要がある。私募株式基金の国資LPが国務院国資委の「企業国有資産取引監督管理弁法」(「32号令」)に基づき、完全な国有資産財産権取引手順を履行する必要があるかどうかは、理論界と実践上で長期にわたって合意に達していない。

2022年2月、上海市国資委は「国有基金持分譲渡価格は届出された資産評価または評価結果を基に確定すべき」と明確に提案したが、既存の国有資産評価管理政策の中で、基金持分評価細則に明確な規定はない。2022年6月17日、上海市国資委は『上海市国有企業私募株式と創業投資基金持分評価届出業務ガイドライン(試行)』を発表し、国資監督管理システムの中で国資基金持分評価管理の実施細則が誕生したことを代表し、国資譲渡基金持分を国有資産評価管理に組み入れる必要があることを明確に規定した。国有資産評価監督管理細則の制度最適化と革新において、上海市国家資金委員会の動作は全国で参考意義がある。

2)標的のシェア状況

i.引受及び払込出資状況

ii.後続出資義務の有無

iii.違約責任が生じているか

3)権利瑕疵の状況

ファンドシェアに抵当、保証、または代替などの第三者権利が存在するか

3.基礎資産

i.評価条項、評価方法及び評価結論。

ii.基金が享有するガバナンス権利。

iii.返送条項、返送履行状況及び違約責任。

iv.コンプライアンス、特にPre-IPOフェーズのIPOコンプライアンス。

4.基金協議

i.基金買収契約、パートナーシップ契約、管理契約、募集説明書などの重要文書を読み、基金買収、収益分配、管理権限、ライフサイクル、投資目標と策略及び脱退などの詳細を理解し、基金関連契約におけるLP関連基本条項の理解に重点を置く。

ii.売り手は先に陳述と保証及び先の付属協議を行う。

iii.最恵国待遇。

iv.収益分配条項(敷居収益の起算時間、投資未退または返品未分プロジェクト収益分配を含む。

五、実務問題

実務において、SファンドおよびS取引に存在する可能性のある難点は次のとおりです。

1.管理費

Sファンドの投資目標が1級ファンドのファンドシェア(LPであれGPであれ)であれば、投資家はFOFに投資したときと同じ疑惑を抱いているのではないでしょうか。自分の投資は異なるレベルで管理費を繰り返し支払うのではないでしょうか。

2.利益の衝突

特にGP主導のS取引では、管理者が元LP及び新規募集LPに対して信義義務(fiduciary duty)を負う潜在的な衝突がある。弁護士はS取引において投資機会の分配規則及び利益衝突の解決メカニズムを確定しなければならない。

3.異なるLPの譲渡価格を区別できるか

一部のLPがシェア譲渡に同意しない場合、そのLPの見積もりを引き上げて取引の完了を推進することはできますか。

4.構造化配置

Sファンドに入れ子化や構造化への参加は可能ですか。

私たちは業界と同様の実務問題について具体的なプロジェクトについて検討することを期待しています。