中基協203号文解析、遅れても必ず到着!

2022年6月2日午後19時55分、中国証券投資基金業協会(以下協会)は公式微信公衆番号に「私募基金管理人の登録作業に関する通知」(中基協字[2022]203号、以下「登録作業通知」と略称)を発表した。「登録届出作業通知」は全部で4つの文書を発表し、一方で2020年に発表された「私募基金管理者登録申請材料リスト」(以下2022版リストまたは2020版リストといい、証券類、株式類の2種類の管理者に分けられる)を更新し、一方で「私募投資基金届出注目ポイント」(以下「届出注目ポイント」といい、証券類、株式類の2種類の基金に分けられる)を新たに発表した。「登録届出作業通知」は協会の近年の監督管理政策における重要な文書であることを考慮して、各大律所はすでに203号文に対して多くの解読と解説を行っている。良い食事は遅くなくても、私たちは協会組織の訓練に参加して、さらに監督管理の尺度を把握してから、今回変更された具体的な内容に対して実務化の解読を行って、市場の操作状況と関連する分析意見を提供して、各私募基金管理者のコンプライアンス管理に役立つことを望んでいます。

紙面に制限されているが、私たちの解読は登録申請材料リスト、証券系ファンドの登録注目ポイント、株式系ファンドの登録注目ポイントの3つに分けられる。本文はまず登録申請材料リストについて解析する。

一、協会の最近の監督管理政策の整理

疫病発生以来、協会の監督管理政策は新状況の改善と発展に対して、主に以下の3つの方面に対して監督管理効率を高め、監督管理効果を改善する:

1.仕事の透明性を高める

2020年2月1日、協会は「疫病予防・抑制期間中の私募基金の登録届出に関する業務手配に関する通知」を発表した。2022年5月26日、協会は前の通知に基づいて、「疫病発生期間における私募基金登録登録関連サービスの最適化に関する質疑応答」を発表し、疫病発生期間における私募基金登録登録など関連サービスの最適化措置について公表した。

2.登録事例の公示を公布し、監督管理尺度について事例形式で明らかにする

2021年9月に協会は私募投資基金の届出事例の公示メカニズムを構築し、第1陣の私募基金の届出事例の公示を発表した。それぞれ従業員と投資プラットフォームのために私募基金、一般有限パートナー企業の改造後に私募基金として登録され、従業員持株計画は私募基金として登録され、上記3つの状況協会は登録されていない。

2022年4月15日夜、協会は公式微信公衆番号に「私募基金管理人登録事例公示の公布に関する通知」を公布し、初めて管理人登録業務における事例公示を公布し、第1陣の処理中止及び登録しない2種類の事例をまとめて整理し、公示した。

2022年4月18日夜、協会は「私募基金届出例公示の発表に関する通知」を発表した。これは協会が私募基金届出例を発表するのは2回目のことだ。第2陣のケースには、「ページ引き」の届出材料の提供、「シェル基金」の届出、監督協議の募集が規則に合わない、一般的なパートナーと管理者の関連が弱い、基金の投資基金の期限が間違っている、管理者が投資決定権を「通路」にするなど6つのケースが含まれている。

3.登録プロセスの最適化

2021年9月29日、協会は資産管理業務総合報告プラットフォーム(以下「ambersシステム」と略称する)で「私募基金管理者の重大事項変更記入事項の調整に関する通知」を発表し、協会は業界フィードバックと業務実践に基づいて、ambersシステム管理者の重大事項変更と管理者情報更新機能を最適化し、管理者重大事項変更モジュールの一部のフィールドを管理者情報更新モジュールに調整し、一部の重大事項変更を情報更新に調整すると同時に、管理者情報更新の回数制限を撤廃し、管理者がタイムリーに情報報告を行うのに便利である。協会はすでに形成された監督管理システム内で、私募業務の全チェーンをカバーする監督管理の範囲内で、実務フィードバックと現実的な仕事に基づいてフィードバックと仕事の改善を行ってきたことがわかる。

二、今回改正された脈絡の整理

上記の背景の下で、協会は業界の意見とフィードバックを収集し、監督管理実務の中で2020版の登録申請材料リストを発見し、総括する中で次のような状況が存在する:

●一部の材料の要求は統合する必要があり、主に承諾書として体現され、異なるページに分布し、しかも多方面の署名が必要で、業界のフィードバックは材料の詳細について過度に細かく要求されている。

●一部の材料の要求は細分化する必要があり、主に高管投資能力材料、高管履行能力が一致する材料に現れ、2020版リストはその管理資金規模及び年限などの具体的な事項に対して細分化規定がない。

●一部の材料は改善する必要がある。私募実務は急速に発展し、変化が速いため、協会は監督管理の中で業界の新しい状況と新しい問題を発見し、主に銀行証券会社などの金融機関で処罰された人員、または投資専門経験のない資管業界の販売員が私募を設立することを体現している。

以上の具体的な状況に対して、協会は今回の2022年版リストで原版の体例を踏襲し、具体的な条文を改正し、以下の4つの重大な変更を行った:

1.4つの承諾書を統合し、登録承諾書の下に統一する。

2.専門能力に対する材料要求を細分化し、強化する。積極的な条件と消極的な条件の両面から専門的な要求を強化し、申請機関の職責履行能力に対する要求を強化する。例えば、証券投資ファンドに対して、情報義務を強調し、証券の耐用年数要件を明確に延長する。

3.出願人に対する安定性要求を強化する。申請機関を誘導して長期的な激励制約メカニズムを構築し、人員の安定性材料の提供を要求する。

4.リスク防止、出資者、実際の支配者の情報記入、重大なプロジェクトリスクを強化し、関連部門の意見を聞く監督管理措置を採用する。

三、今回の変更内容の解析

(一)機構基本情報ページの登録承諾書への署名

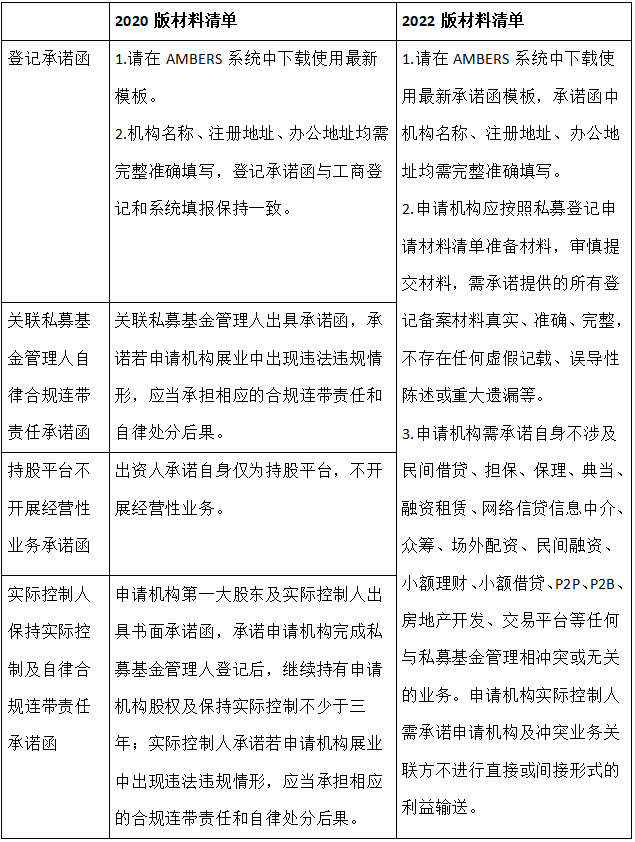

2020版リストのうち申請機関は全部で6件の承諾書を提出し、異なるページに配布し、異なる責任主体が署名しなければならない。今回の削減合併では、登録承諾書と役員承諾書の2つの承諾書を保留し、それぞれ機構基本情報ページと役員ページに署名した。協会の修正口径を直接理解するために、2020版の承諾書要求と2020版の承諾書要求を以下のように比較します。

今回の修正承諾書について注意しなければならない監督管理のポイントは:

1、衝突と無関係業務の監督管理

(1)「競合および無関係ビジネス」の定義と規制

私募基金は私募基金の属性と衝突する業務に従事してきたが、これまで協会の監督管理の重点となってきた。協会の規制口径を整理すると、次のようになります。

a.『私募基金登録届出に関する解答(七)』、協会は『民間貸借、民間融資、配資業務、小額財テク、小額貸借、P 2 P/P 2 B、クラウドファンディング、保理、担保、不動産開発、取引プラットフォームなどの業務を兼営する申請機関に対して、これらの業務は私募基金の属性と衝突し、投資家を誤解しやすい。リスクを防ぐため、中国基金業協会は私募基金業務と衝突する上記の機関を登録しない」としている。

b.2020版リストにおいて、協会の監督管理口径は申請機関自身とその将来管理する私募基金である「いずれも民間貸借、民間融資、配資業務、小額財テク、小額貸借、P 2 P/P 2 B、クラウドファンディング、保理、融資賃貸、担保、不動産開発、取引プラットフォーム、典当など私募投資基金の属性と衝突する可能性のある業務には関連していない」。小額貸付、融資賃貸、商業保証、融資保証、インターネット金融、質権などの衝突業務(不動産を除く)に従事する関係者は、関連主管部門の正式な許可文書を提供しなければならない。

c.2020年12月30日に中国証券監督管理委員会が発表した「私募投資基金の監督管理強化に関するいくつかの規定」(以下、いくつかの規定と略称する)、第4条では、私募基金管理者は直接または間接的に民間貸借、担保、保理、典当、融資賃貸、ネット貸借情報仲介、クラウドファンディング、場外配資など、私募基金管理と衝突または無関係な業務に従事してはならないと規定している。

d.2022版リストは、規制口径を申請機関に拡大し、直接または間接的に「民間貸借、担保、保理、典当、融資賃貸、ネット信用情報仲介、クラウドファンディング、場外配資、民間融資、小額財テク、小額貸借、P 2 P、P 2 B、不動産開発、取引プラットフォームなどの私募基金管理と衝突または無関係な業務」に従事してはならない。申請機関の関連先は小額貸付、融資賃貸、商業保理、融資保証、インターネット金融、質料などの衝突業務に従事するには、関連主管部門の正式な許可文書を提供する必要がある。

以上の監督管理規則の変化から、協会は衝突と無関係業務の範囲を2022版で明らかにし、「問題解答7」と「いくつかの規定」の具体的な内容を統合したことがわかる。注目すべきは、現在の規制口径には、関連業務にファンド販売業務は含まれていないことです。

(2)承諾主体及び義務者

2020版リストにおける競合する業務承諾書の承諾主体は、申請機関と競合する業務関連者である。申請機関の行政業務負担を軽減するため、2022版明細書における衝突業務承諾書の承諾主体は申請機関に変わった。申請機関の実際の支配者は、実質的に責任者は依然として実際の支配者と関連者のために変わらないが、申請機関と衝突した業務関連者が直接または間接的な形式の利益輸送を行わないことを概括的に承諾した。

2、グループ化経営監督管理

(1)責任主体及び承諾主体

2020版リストの中で、グループ化経営が存在する申請機関は単独で承諾書を発行し、実際に人展業をコントロールするために違法な違反が存在する場合、関連者は連帯責任を負い、関連者はいずれも捺印しなければならないと承諾しなければならない。2022版リストでは、負担を軽減するために、実際の管理者は登録承諾書に承諾を要約した。責任を負う側に変化はなく、申請機関のために便利に行動し、実制御者の概括承諾に変更した。

(2)合理性説明及びコンプライアンス風制御配置

協会の合理性説明に関する要求は2020版リストに新設され、申請機関に「複数の同型基金管理者を設立する目的と合理性、業務方向をどのように区別し、どのように同業競争を回避するか」を説明するよう求めた。昨年の『いくつかの規定』第5条はこれについてさらに明確にし、「同一の単位、個人持株または実際に2つ以上の私募基金管理人を制御する場合、複数の私募基金管理人を設立する合理性と必要性を持ち、各私募基金管理人の業務分業を全面的、タイムリー、正確に開示し、完全なコンプライアンス制御度を確立しなければならない」と要求した。2020版リストに加え、「いくつかの規定」の深化と合わせて、2022版リストではグループ化経営に必要な説明責任を深化させた。関連説明には、グループ化された経営私募基金管理者の実際の管理者がはっきり言って、コントロールして、責任を払うことができるように、実際の管理者に署名することが求められている。

全体的には、協会はグループ化経営の私募ファンド管理者のリスクは外部性及び公共性が小さいと考えているが、グループ化された管理者にリスクが発生する可能性と危害性がより大きいため、より多くの監督管理に注目している。協会はグループの各管理者に協会のテンプレートに基づいて実際の状況に基づいて説明するよう要求し、風制御者の選任、財務運営の穏健性、リスク対応メカニズム、責任追及メカニズムを含む。

(二)その他の関連証明書類

第10項その他の関連証明書類は証券系ファンドに対してのみ更新された:債権投資をしたり債権投資業務を提供したり、過去に債権投資に従事していたファンドambersシステムに対して説明書を更新した。

(三)主要出資者の概念及び関連審査基準

1.主要出資者及びその義務

今回の改正で主要出資者の法律概念が追加され、株主の表現が使用されていないのは、有限パートナー型ファンドマネージャーの出資者を考慮しているからだ。主要出資者も審査の範囲に入れられ、次のような審査を行う:

●衝突業務に従事したことがあるか、現在実際に従事してはならない(ここでは無関係業務について言及していない、無関係業務に従事できるかどうか、協会の後続の実例説明を待っている)、

●誠実な情報検証を行う、

●他の出資者が衝突業務に関わる合計出資比率は25%を超えてはならない。

2.透過検査の実技

2022版リストの照合には、競合する事業出資者の持株比率を明確に照合・計算する方法が必要である。照合方法については、協会のトレーニング精神に基づいて詳細に説明します。

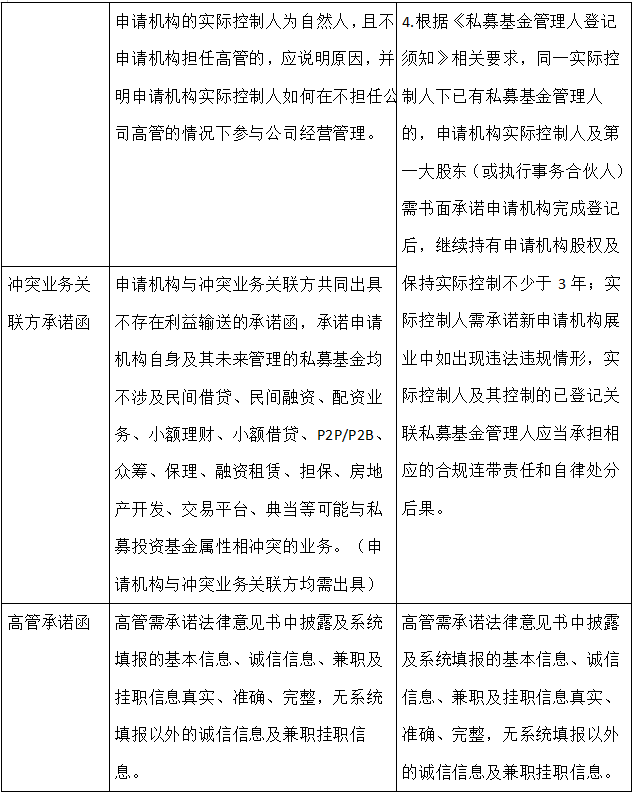

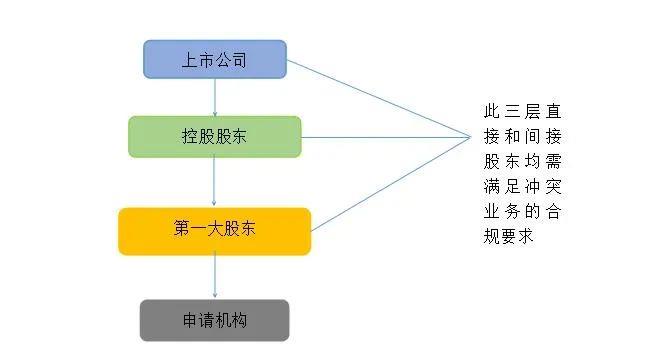

(1)実際の支配者に対する透過検査

有限パートナー型ファンドについては、実際の支配人は一般的なパートナーとして認定されています。企業型ファンドマネージャーの応募者は、次の2つのケースに分かれています。

①持分制御による:

②委託又は協議による手配制御の場合:

(2)主要出資者に対する審査

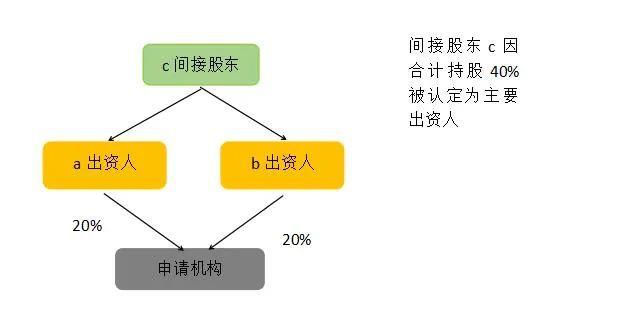

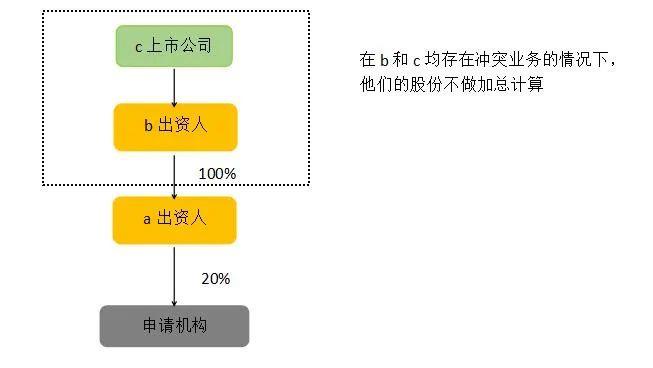

②ただし、異なる株主がそれぞれ競合する業務がある場合は、加算は行わない。次の図を例に示します。

3.間隔期間

協会は監督管理の中で個人が業務に従事することに一定の継続性があることを発見したため、自然人の衝突業務時間の隔離は5年と定め、申請機関の実際の支配者と主要出資者、および役員は過去5年間衝突業務に従事してはならないことを要求した。現在、「従事」について明確な定義はないが、協会は衝突業務の役員と一般業務員が従事範囲に含まれていることを明らかにし、不動産開発業務の従業員は、出資者や役員として提案しないことを明らかにした。協会はその後、ケース公示を通じて適用状況を明らかにした。

(四)誠実情報

1.情報発信主体

上記(3)1で述べたように、2022版リストには主要出資者と実際の支配者の誠実な情報記入要求が追加されている。

2.記入内容

私募基金管理が金融業界管理の低地にならないように、基金管理者登録業務を慎重に行うため、今回は誠実情報の記入内容に対して以下のような変更を行った:

(1)2020版リストに対して、過去3年間の刑事、行政、自律措置又は訴訟状況を主に審査し、2022版は主に汚職、賄賂、財産横領、財産流用又は社会主義経済秩序破壊罪などの財産犯罪及び政治的権利を奪われた犯罪を増加し、年限要求を設けず、すべて記入しなければならない。

(2)証券監督管理委員会の処罰に対して、市場参入禁止を増やし、執行が完了してから3年経過しなければ申告できない。ここは証券監督管理委員会が2021年6月1日に施行した「証券市場参入禁止規定」と接続している。

(3)基金業協会に登録を抹消された、または登録しない機構の法定代表者と役員及び実際の支配者及び主要出資者は記入する必要があり、ここで登録を抹消する基金管理者は自発的に登録を抹消する機構を含まないことを理解する、

(4)訴訟と仲裁に関わる時間範囲を3年から最近1年に短縮する。

(5)直近3年間は信用喪失被執行人リストに組み入れられ、すでに削除されても記入しなければならない。

(6)深刻な世論や経営不振がある場合、協会は関連部門の意見を聴取したり、問い合わせを強化したりすることができる。

(五)出資者情報

1.主体資格証明書類

2022版リストの要求以外にも、依然として『問題解答10』の監督管理口径を踏襲しており、外資系証券系基金管理者が国外承認を提供する必要があるか文書を提供する必要があり、外資系株式系基金管理者には類似の要求はない。合弁系私募ファンド管理者に対して、外資系出資者が25%以上の株式を保有する構成は外資系私募ファンド管理者である。

2.学歴書類

実務的なフィードバックによると、この部分は細かすぎる必要があります。2022版では最高学歴の学位証明書を提出するだけに変更された。

3.構造合理性の説明

(1)株式構造の合理性説明禁止性の要求から三層以上の構造を設置しないことからプラス性に変更することは簡潔で明確で、監督管理を回避してはならず、実務中に従業員持株計画や国有企業投資構造のために株式構造が三層を超える申請構造が日々増加していると推測し、協会が監督管理戦略を変更したことを推進する。

(2)出資者が地方政府の融資プラットフォームのために出資者に承諾書を発行するように要求する要求を削除した、

(3)協会が4月15日に公示した第2陣のケース2とケース4はいずれも構造合理性実務応用のケースとすることができる。

4.出資者出資能力証明

出資能力証明はこれまで協会の監督管理の重点であり、協会は出資能力の考察を通じて代行を防止してきた。今回の改正では、出資能力に対する要求を強化し、業界の意見に基づいて最適化した。また、協会は将来、卒業したばかりの大学生など、明らかな能力不足や代替可能な出資者に対して新たな規制要求を出す。

(六)役員ページ署名専門能力材料項目

1.役員の仕事経験と専門能力材料

専門能力審査と出資能力証明の2つは、協会が注目してきた2つの核心基準であり、協会も専門能力材料に対して重大な修正を行った。ここも今回の改正の四大変化の一つであり、重点的に注目すべきである。協会は2020版の投資管理経験証明項目を2つの部分の「職務経験」と「専門能力材料」に分け、規模要求を明確にし、職務年限要求を適度に延長し、受け入れない材料のタイプを明確にし、実務操作を明らかにした。2022版リストは申請機関の専門能力及び職責履行証明に関する要求を以下のようにまとめた:

(1)証券投資ファンド

a.投資を担当する役員は2年以上遡及可能な業績証明資料を準備しなければならず、連続を強調しておらず、累計計算することができる、

b.今回の改正は個人投資実績を専門能力証明材料として受け入れないことを明確にしたが、自己資金には証券会社の資金盤が含まれていない、離職監査報告書または私募製品の信託純価値報告書、基金契約書、在職証明書はいずれも証明材料とすることができる、海外投資に関わる資産は翻訳書を提供し、弁護士は同国の監督管理を受けているかどうかを確認し、関連意見を発表しなければならない。

c.私募製品を管理する規模は1人当たりで計算し、例えばある役員が他の2人と一緒に1800万規模の私募製品を管理していた場合、この役員が対応する管理規模は600万である。

d.管理資産の年次プラス収益の有無は要求しない。

(2)株式投資ファンド

a.今回の改正は2件の投資未上場株式を提出する必要があることを明確にし、エンジェル投資または早期投資を主とし、明株実債または買い戻しプロジェクトを含まない、初期投資金額は原則として1000万を下回らない。

b.役員は投資において主導的な役割を発揮し、デューデリジェンス調査に参加し、投資の意思決定を行い、重要な役割を発揮しなければならない。投資家として参加し、主導的な役割を果たすことができないプロジェクトは受け入れない、しかし、FOFファンド投資が主導的な役割を果たしたことを証明できれば、主導的な役割を証明できる場合には協会も受け入れることができる。政府がファンドを誘導した投資経験は政府も認めている。

c.初期投資金額は、脱退時の金額ではなく、登録資本金だけではなく、投資時に登録資本金に資本積立金を含む合計投資金額である、

d.プロジェクトの投資金額が1000万を下回らないことを証明し、2件の投資の合計金額が不足している場合、3件目を提供することができる、

e.証明資料は投資から工商の権利確定及びプロジェクトの脱退までの投資チェーン全体の全プロセスの各段階を完全に体現しなければならない、脱退段階は強制的ではない、一環として参加することは認められている。

(七)人員安定性のための材料

同項は今回の改正で新たに追加された事項で、協会は監督管理の中で多くの機関が私募基金管理者登録の基準を通過するために人員を頼る対策を講じており、相応のリスクがあることを発見したからだ。協会はこの項目を特に追加していますが、この項目には強制的な要件はありません。

1.申請機関での株式保有を奨励し、専門家の積極性を引き出すが、強制しない、

2.申請機関の安定性を維持し、コーポレートガバナンス及び投資家保護を強化するための制度の手配及びインセンティブの手配の説明を要求する。しかし、どのような制度の手配や激励の手配には基準がない。

協会は後期に事後検査の監督管理措置を強化し、頻繁に交換したり、登録した直後に役員を交換したりした管理者に対して監督管理措置を打ち出し、政策を打ち出して新しく交換することを要求する役員にも相応の材料を提供することが予想される。

四、過渡期の配置

「登録材料リスト」は3ヶ月の移行期間を設け、2022年9月3日から私募基金管理者の申請及び重大事項の変更に適している。しかし、協会は各申請者に対して、移行期間中に2022版リストに従って資料を提出することを提案した。および申請の準備を開始した場合は、新版に従って材料を準備し、申請を行う。申請機関が登録申請書類を提出したり、協会の改善要求を受け取ったりした場合、申請書類に対しては要求しないが、新版の要求に従って改善する必要がある。

今回の改正は、協会が基金管理者の専門化運営を強化するための一貫した要求を継続し、監督管理と実務が相互に促進し、好循環する発展態勢を体現している。協会は現在、amberシステムに関連するテンプレートと記入入口を更新しており、基金業界の同僚と一緒に私募基金管理者登録のコンプライアンス運用を更新することを期待しています。