海外融資取引シリーズ|融資アーキテクチャ編:参加型融資アーキテクチャの最適化を検討する

海外融資取引において、融資構造の構築はプロジェクトの成功に基礎を提供した。本文は筆者が処理した融資プロジェクト構造の調整を例にして、国外融資取引における融資構造の最適化を検討する。

このプロジェクトでは、融資を提供する外資行は、中国の外貨管理に挑戦する融資構造を提案した:上場企業が借り手として借入銀行のルクセンブルク支店にオフショア口座を開設し、上場企業の親会社が保証人として担保を提供し、上場企業の香港子会社がプロジェクトの返金で獲得した株式投資収益を融資に担保を提供し、プロジェクト会社がプロジェクトの収益を融資に担保を提供する。

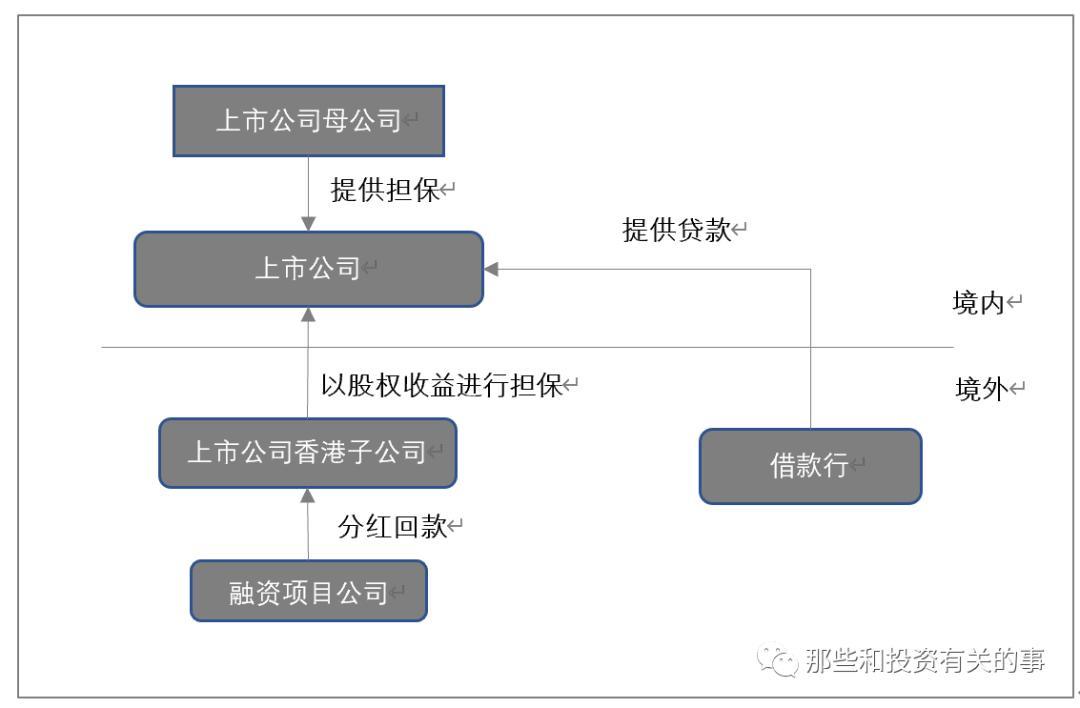

一、最初のアーキテクチャ

簡単な図は次のとおりです。

上記のモデルが法的に直面している規制に関する課題は、主に次の2つの段階で発生します。

1.上場企業は海外銀行から直接融資を受ける

関連規制法規から見ると、この段階で以下の認可を取得しなければならない。

●上場企業は定款及び上場企業管理規定に基づいて当該貸付金について関連する内部審査許可を得なければならない、

●上場企業は関連規則に基づいて公告を行う、

●当該貸付金の金額は上場企業が外貨管理規定に基づいて借入できる範囲内でなければならない。

●外管局で当該貸付金について登録する、中外管局が上場企業に対して行ったクロスボーダーローンの審査を実践するのは比較的厳格で、この手続きにもしばらく時間がかかる。

以上の関連法律の監督管理以外にも、このモデルは実技上も疑問を抱かせる:中国企業は海外銀行に直接オフショア口座を開設することができないのか?

2.上場企業が海外に送金してローンを返済する

この段階で遭遇した規制はさらに頭が痛い。現在の外国為替規制政策によると、外国為替業務は「経常項目下」(国境を越えた貨物やサービスの提供)と「資本項目下」(国境を越えた株式投資など)に分けられる。上場企業は今回の株式投資で香港の子会社に送金したため、資本金の下に振り分け、外管局が逐次審査しなければならない。より具体的には、海外への資金の送金は、取引構造に基づいて増資の方式を採用し、次の承認を得なければならない。

●発改委は今回の増資について審査を行い、

●商務局または商務部は今回の増資について審査を行う、

●外管局に登録する。

時間的には、発改委は審査表を受け取ってから7営業日、商務局は3営業日以内にそれぞれ審査を行うべきだ。しかし、各地(3億ドル以下)の実際の運用では時間がかかる可能性があります。同時に、外管局は地方での外貨流出の門番として、資本項目下の外貨流出に対して密接な監督管理を行っている。実践の中で対外実際投資5千万ドルの敷居が存在し、対外管理者は金額が超過した取引に対してより厳格な審査と制御を行う。また、上場企業は外国為替を送金する際、銀行を通じて主管する外管局に外国為替登録を行う必要がある。各銀行には独自の内部監査プロセスがあり、時間枠を予測するのは難しい。

最後の資本項目の下で増資以外の方法は、現在の実務上の理解に基づいて、外部管理者の承認を得ることは難しい。

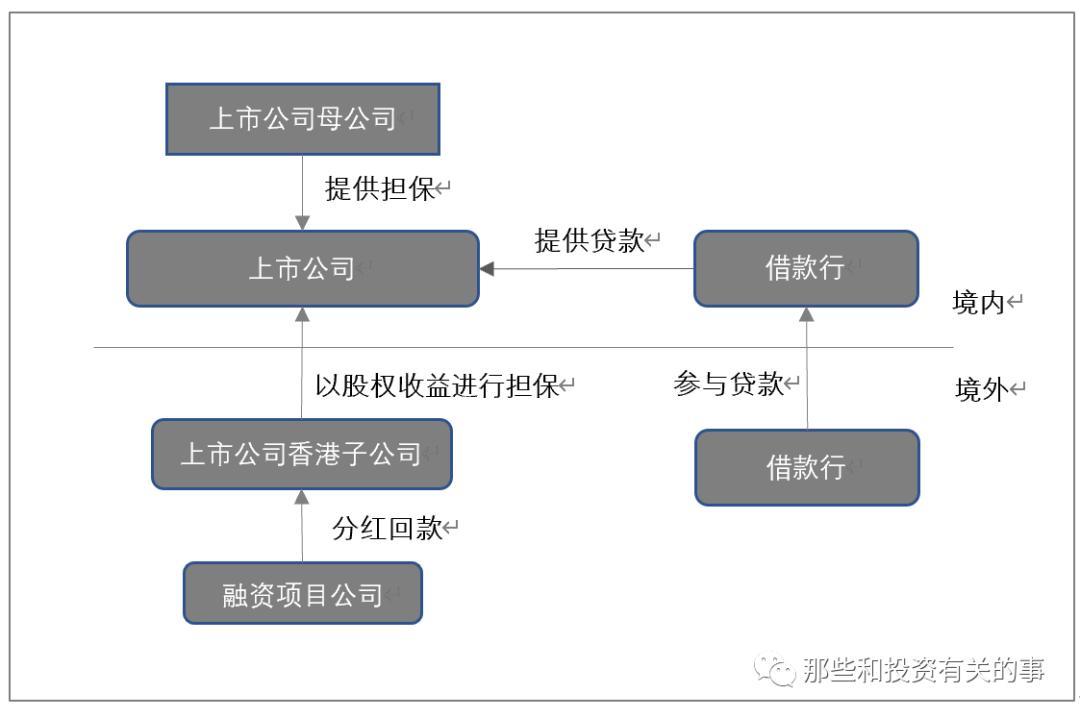

二、理想的なアーキテクチャ

以上の監督管理は私たちに融資構造の修正を提案することを要求しているため、まず国内銀行で借り手に融資を提供し、海外銀行は国内銀行に資金を提供して融資に参加し、返済時に国内銀行を通じて海外銀行に返済する。この融資手配は融資手配が国境を越えた融資になることを回避し、それによって外管局及び発改の一連の監督管理要求を回避した。簡単な図は次のとおりです。

もちろん、この方法を採用する際には、次の点に注意してください。

1.貸金行と貸金行との法的関係については、ニューヨーク法またはルクセンブルク法で管轄することを提案します。伝統的な英国法の下で、参貸行と貸付け行は譲与人(Grantor)と参加者(Participant)の関係であり、貸付け行が破産手続きに入ると、参貸行は借り手が返済した場合でも返済できず、貸付け行の他の債権者と一緒に破産手続きに入って返済を待つしかない。ニューヨーク法の下では、融資銀行と融資銀行は売り手(Seller)と買い手(Buyer)の関係にある。この場合、ローン行が破産手続きに入った場合、ローン行はローン契約が実質的に「真の販売」(True Sale)であることを強調することができる。「真実の販売」であれば、借り手が正常に返済すると、その返済は保護され、貸金行の他の債権者に請求されないからだ。ルクセンブルク法の下では、ニューヨーク法と似ており、参加貸金行と貸金行は売り手(Seller)と買い手(Buyer)の関係と認定されることができる。

2.このモードでは、融資銀行と借り手の間には直接(privity)の法的関係はありません。借入のリスクは、国内の貸付銀行から海外行に効果的に譲渡されていない。だから、中国の法律が海外の融資銀行の参入と資質に何の規定もない背景においても、実務上は融資銀行が中国国内に支店がないため、中国の金融機関がこのような構造に参加する意欲は高くなく、融資構造はこの取引に有効に応用できないはずだ。

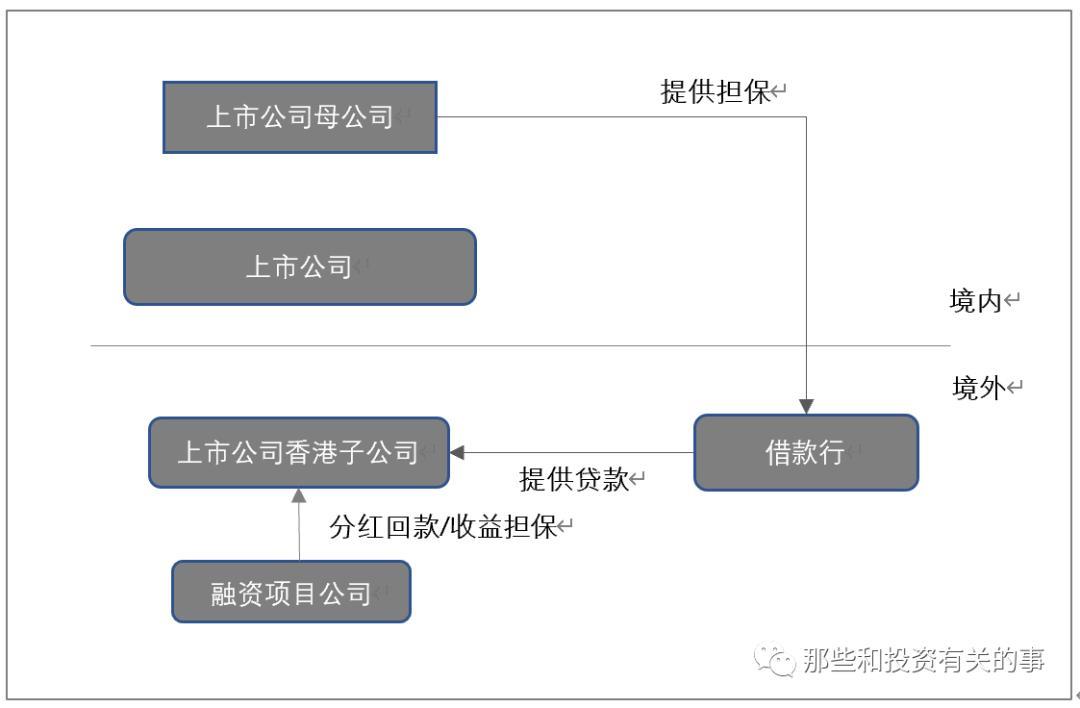

三、実務構造

そこで最後に提案した融資アーキテクチャは、市場で一般的なモデルに回帰し、以下のように図示します。

このモデルの最大の問題は、返済能力と資産に最も余裕のある上場企業が担保側として融資機関に加入できないことであり、同時に外債内保証として、上場企業の親会社が外管に行って担保を提供して登録する必要があることである。しかし、以上の状況を総合すると、依然として最適な選択である。

四、結語

以上は私たちが海外クロスボーダー融資において融資構造を調整した実技経験であり、私たちは中国企業の海外融資とともに、最適な融資構造を探し、取引執行のために堅固な基礎を築くことを望んでいる。