領収書を受け取った側の企業は「収入の転出、税金の追納」を要求する税務文書を受け取った後、どうすればいいですか。

税務ビッグデータの技術的支えの下で、国の税務違法事件の調査・処分の力と広さは、これまで以上に大きい。数年前に完成した取引に対して、票を受け取った企業が突然税務調査を受けても、恐れと戸惑いを免れない。

票を受け取った企業にとって、数年前に「真実取引」で取得した付加価値税専用領収書は、突然「不合格領収書」または「異常証憑」または「虚構領収書を受け取る」と規定され、企業はどのように処理し、対応するか分からない。

ここで、筆者はこのような問題の起源、リスク点及び解決経路を統一的に分析し、読者の参考に供する。

一、なぜ企業は「入出金要求」の税務文書を受け取ったのか

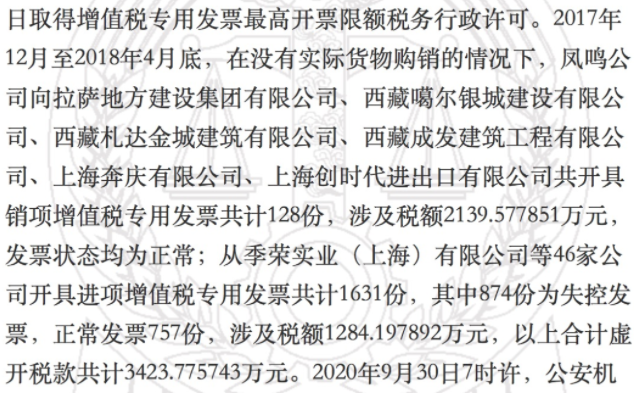

請求先企業が税務機関から入金の転出を通知された場合、請求書を発行した請求先に「問題が発生した」と説明し、この問題には2つの可能性がある。1つは「定性的に破られている」ことです。

(一)上流企業は「走脱聯企業」と規定され、かつ発行された領収書は「異常証憑」とされる

「国家税務総局の逃亡(消息)企業の増値税専用領収書発行の認定処理に関する問題に関する公告」(国家税務総局公告2016年第76号)第1条の規定は、「税務登記管理の関連規定に基づき、税務機関は実地調査、電話照会、税金関連事項の審査及びその他の徴収管理手段を通じて、企業と企業の関係者を調査して所在がない場合、或いは企業の代理記帳、税金申告者などに連絡することができるが、それが知らなくても企業の実際の支配者に連絡することができない場合、当該企業は逃走(連絡を失った)企業であると判定することができる」(図のように)

本文第二条は、逃亡・消失した企業は、所属期間内の領収書に対応し、ある場合「1.商業貿易企業が購入し、販売した貨物の名称が大きく乖離している場合、生産企業は実際の生産加工能力がなく、委託加工がなく、または生産エネルギー消費が販売状況と深刻に一致していない場合、または購入した貨物は直接販売した貨物を生産することができず、委託加工がない場合。2.行方不明になって納税申告をしない場合、または申告したが付加価値税納税申告書の関連欄を記入することにより、税務機関の審査照合を回避し、虚偽申告しました。」2つのケースの場合、異常証憑に登録されます。

「異常増値税控除証憑管理等に関する国家税務総局の公告」(国家税務総局公告2019年第38号)第3条第1項の規定に基づき、「すでに増値税控除の仕入税額を申告している場合は、別途規定がある場合を除き、一律に仕入税額の転出処理を行う」。

上記の規定によると、監査局は上流企業所在の監査局から「協約調査書」、「正式に虚開通知書」を受け取った後、管轄区内の領収企業に「税務事項通知書」を送り、企業に「収入転出、税金、延滞金の追納」を要求し、さらに現地企業に対して立件監査を行い、「脱税」と規定されれば、企業は罰金を負担する。企業が「虚開を受け入れる」刑事犯罪の疑いがあれば、査察局に司法処理に移送される。

(二)上流企業が発行した領収書は司法判決又は税務処理により「虚開」と規定され、被票側が取得した領収書は「控除基準に合致しない」

上記のような企業が離脱したために下流の受票者を連結しているほか、上流企業が発行した領収書は現地税務機関によって「虚開」と規定されているか、司法機関が判決書の形式で、その領収書を「企業または個人が虚開した領収書」と規定している。それでは、受取側税務機関は、『増値税暫定条例』第9条と『増値税暫定条例実施細則』第19条の規定に基づいて、当該領収書が「法律、行政法規又は国務院税務主管部門の関連規定に合致しない」領収書であると認定し、企業の収入の転出を要求することができる。(図のように)

来源:裁判文书网西藏自治区高级人民法院刑事裁定书(2021)藏刑终30号

ここで注意しなければならないのは、上流税務機関が企業の所属監査局に協力文書を発行し、虚偽の通知書を発行したことが確認され、かつ票を受け取った企業が違法であることを証明する証拠が添付されている場合、監査局はまた『国家税務総局の<税務監査事件源管理方法(試行)>の印刷配布に関する通知』(税総発〔2016〕71号)第23条第4項の規定に基づいて、企業を立件監査する。

二、受取側企業が「入金転出要求」の税務文書を受け取った後、どのような税務処理に関連する可能性があるか

票を受け取った企業が上流企業の税務違法行為に巻き込まれた後、必ずしも税金や延滞金を納付し、罰金を納付する必要はない。税務機関には通常、次のような処理方法があります。

(一)仕入控除を許可し、納税、遅延、罰則を必要としない

『異常増値税控除証憑管理等に関する国家税務総局の公告』(国家税務総局公告2019年第38号)第3条第4項の規定に基づき、「納税信用A級納税者が異常証憑を取得し、かつすでに増値税控除を申告し、輸出税金還付または消費税控除を行う場合、税務機関から通知を受けた日から10営業日以内に主管税務機関に確認申請を提出することができる。税務機関の確認を経て、現行増値税仕入税額控除、輸出税金還付または消費税控除に関する規定に合致する場合、仕入税額の転出、還付済税金の追徴、控除当期に相殺される消費税の税金などの処理を許可する。」

本文の規定によると、上流企業が発行した領収書が「異常証憑」と規定されているが、下流企業には取引の真実性を証明する十分な証拠がある場合、税務機関に申請を提出し、相応の証拠を提供して照合・審査に協力し、仕入税額の転出を行わず、損失を最大限回避するよう努力しなければならない。

(二)企業は「善意による取得」と認定され、延滞金、罰金なし

『国家税務総局納税者が善意で取得した虚構増値税専用領収書が税金加収滞納金を控除した問題に関する回答』国税函〔2007〕1240号の規定によると、「納税者は善意で虚構増値税専用領収書を取得し、もし再び合法、有効な専用領収書を取得することができたら、それは収入税を控除することを許可する、もし再び合法、有効な専用領収書を取得できないならば、それは収入税を控除したり、すでに控除された収入税を追徴したりすることを許可しない。納税者は延滞金を納付する必要はない」。

つまり、企業が税務機関から「善意の取得」と定められた後、合法的で有効な専用領収書を再取得できれば、正常に控除することができる、取得できない場合は、収入の繰出をして付加価値税を追納すればよく、延滞金、罰金を払う必要はありません。

(三)企業は税金、延滞金の追納を要求されたが、罰金はない

上述したように、領収書が不合格であるため、税務機関は『増値税暫定条例』第9条と『増値税暫定条例実施細則』第10条の規定に基づき、当該領収書が「増値税控除証憑が法律、行政法規又は国務院税務主管部門の関連規定に合致していない」と認定し、企業の収入の転出を要求する可能性がある。

しかし、このような認定の下で、税務機関は『中華人民共和国税収徴収管理法』(2015改正)第32条及び『中華人民共和国税収徴収管理法実施細則』(2016改正)第75条の規定に基づいて、受取側企業に対して延滞税金の1万分の5の延滞金を日増しに徴収するよう要求する。

(四)企業は「脱税」と規定され、付加価値税及び付加税、企業所得税の税金を追納し、延滞金を徴収し、罰金を納付する

『国家税務総局(国家税務総局の納税者が虚構増値税専用領収書を取得する処理問題に関する通知)の補充通知』(国税発〔2000〕第182号)第3条の規定、「他にも、購入者が取得した付加価値税専用領収書系の販売者が不正な手段で取得したことを知っている証拠がある。すなわち、134号文書の第1条に規定されている『受領者が他人の架空の専用領収書を利用して、税務機関に控除税を申告して脱税している』という状況」

『国家税務総局納税者が虚構の増値税専用領収書を取得する処理問題に関する通知』(国税発〔1997〕第134号)第1条は、「票を受け取った側が他人の虚構の専用領収書を利用して、税務機関に相殺税を申告して脱税する場合、『中華人民共和国税収徴収管理法』及び関連規定に基づいて税金を追徴し、脱税額の5倍以下の罰金に処すべき」と規定している。

つまり、受取側企業が税務調査を受ける過程で、十分な理由で「取引の真実」を証明できなければ、税務機関に「脱税」と認定されれば、付加価値税と付加価値税のほか、当年度の企業所得税も、控除証憑が不合格であるために追加納付を要求することになる。延滞金と罰金を加えると、企業は大きな損失を受けるに違いない。

(五)企業は虚開の疑いで公安機関に移送され処理される

「行政法執行機関による犯罪容疑事件の移送に関する規定」(2020改正)第3条の規定は、「行政法執行機関が法に基づいて違法行為を調査・処分する過程で、違法事実が関与している金額、違法事実の情状、違法事実による結果などを発見し、社会主義市場経済秩序破壊罪、社会管理秩序妨害罪などに関する刑法の規定と最高人民法院、最高人民検察院の社会主義市場経済秩序破壊罪、社会管理秩序妨害罪などに関する司法解釈及び最高人民検察院、公安部の経済犯罪事件に関する訴追基準などの規定により、犯罪を構成する疑いがあり、法により刑事責任を追及する必要がある場合、本規定に基づいて公安機関に移送しなければならない」

『税務調査事件の処理手順規定』第48条は、「税収違法行為が犯罪の疑いがある場合は、犯罪の疑いがある事件の移送書を作成し、税務局局長の許可を得た後、法に基づいて公安機関に移送する」と規定している。

上記の規定に基づいて、税務機関が立件調査した事件に対して、検査の過程で、「虚開」の手がかり(例えば、資金還流、真実の貨物取引がない)などが発見された。それでは、受取側企業及び関係責任者は法により公安機関に引き渡される。

三、受取側企業が税務リスクを解消するための経路

「リスクを解消する」というよりは、「リスクを防ぐ」ということです。「解消」はすでに救済の道だが、企業が日常的な経営の中でこのような問題に注意し、「未然に防ぐ」ことが最善の方法だ。ここでは、防犯と解消の2つの面から、企業に提案します。

(一)日常の税務コンプライアンス管理を重視し、「真実取引」のために証拠を残す

上述の5つの税務処理方式は、後の2つの企業が最もリスクが高い。票を受け取った企業が「脱税」または「虚開」と規定される最大のリスクは、実際の取引の発生を確認できないことにある。では、企業は日常的に上下流と取引が発生する場合、契約書、支払記録及び証憑、出庫書、入庫書、検収書、物流情報、担当者情報などの関連証拠の保存に注意しなければならない。後続にリスクが発生した場合、速やかに専門家を招聘して関連証拠を査察機関に渡し、調査に協力し、書面意見を交付して査察機関の事実究明を助け、税務リスクを解消する。

(二)救済ルートを勝手に利用し、税務リスクを下げる

上記では、軽いから重いまでの5つの税務リスクについて言及したが、実際には、税務機関は第1種を適用し、第2種の「善意の取得」がこのような問題を解決し、多くの後に3つの状況が事件を処理した。しかし、納税者にとって、もしそれが「善意」であるか、あるいは実際に貨物を受け取ったならば、税務機関が「善意で取得した」と認定しても、それは依然として「冤罪」と感じており、次のような法的救済をすべきである。

1、査察局の立件当初、税務機関に申請して査察を行う

国家税務総局の公告2019年第38号第3条第4項の規定によると、仕入税票が審査を経て控除規定に合致する場合、控除を許可する。そのため、企業は検査局の検査の初めに、申請書を審査し、関連部門に審査を申請することを提案した。

2、検査局の検査過程において、積極的に証拠を提供し、書面及び座談形式でコミュニケーションする

検査局は検査の過程で、納税者は規定通りに証拠を提供して調査に協力する義務がある。しかし、実際には、取引は発生年が長いか、企業が管理を怠っているなどの理由で、企業は査察局が提供した材料リストに従って一つ一つ提供することができなかった。この場合、企業はその欠けている証拠に対応し、他の証明を補助できる材料を探し、間接的に「真実な取引」を証明する目的を達成する。同時に、企業は専門家を招聘し、法律の適用、理解、証拠の証明力について検査員と積極的に交流し、リスクを解消する。

3、検査局の検査が終わった後、聴聞、再議、訴訟などの手続きを無断で使用する

この3つの方法は、納税者の権利擁護の重要な方法であるが、聴聞手続きはしばしば無視される。聴聞手続きにおいて、納税者は査察局の本件の定性、証拠証明力、手続きの合法性について意見を提出することができる。筆者の経験から見ると、税務聴聞プログラムのルールプログラムはすべて成熟しており、特に企業がフロントエンドで税務リスクを解消するのを助けることができ、企業にとって最もコストの低い経路である。

行政再議と行政訴訟はすでに救済ルートの後半に属しており、企業がすでにここまで来ている場合は、「立証責任は行政機関側にある」というルールを有効に利用し、税務機関の定性、法律適用、証拠証明力に対して有効な反論を行い、所期の目的を達成しなければならない。

小結

現在、各地の査察局が異郷査察局から送ってきた共同査察状は、虚偽の通知書を発行したことが確認された後、所轄企業に対する処理方式が異なる。企業は検査局から『検査通知書』を発送した後、積極的に専門家の助けを求め、証拠、書面説明などの資料を準備し、検査員と積極的に会ってコミュニケーションし、検査機関の仕事に協力すると同時に、リスクを最小限に抑えるべきである。