会社の運営が行き詰まり、どうやって解決すればいいのか。

2019 07/02

会社の株主、取締役間で日常的な経営管理意思決定に意見の相違があるのは正常な現象であり、異なる意見の衝突、コミュニケーションは、ある程度株主、取締役及び会社経営陣の問題を分析して問題を解決する能力とレベルを高めるのに役立つ。しかし、もし意見の相違や矛盾が調和できないほど発展し、会社の運営を行き詰まらせた場合、反映される深い問題や会社のトップダウン設計の科学性の欠如、あるいは株主パートナー間の相互の能力に対する信頼の欠如。最高法は『最高人民法院の「中華人民共和国会社法」の適用に関するいくつかの問題の規定(二)』の単一の「解散会社」から、『最高人民法院の「中華人民共和国会社法」の適用に関するいくつかの問題の規定(五)』の多段階分岐解決メカニズムの適用へ、この司法解決経路の転換も、社内が深い原因から着手できるようにすることを推進することを目的としている。トップダウン設計の再構築と株主間の信頼基盤の強化を通じて、意思決定の食い違いを根本的に再構築する解決メカニズムを実現し、会社の解散状況の出現を回避し、企業の良性発展を保証し、社会経済の安定した運営を推進する。

一、会社の行き詰まりの内包。

会社の行き詰まりとは、株主、取締役間の矛盾が調和がとれないほど激化したため、存続中の会社の取締役会、株主会などの管理機関、権利機関が法律、会社定款などに基づいて有効な意思決定を行うことができず、会社が正常に稼働できない状態に陥り、関連株主の利益が損なわれた場合を指す。

現在、我が国の会社の行き詰まりに関する法律規範は主に『中華人民共和国会社法』第百八十二条と『最高人民法院の<中華人民共和国会社法>の適用に関するいくつかの問題に関する規定(二)』第一条である。上記の規定によると、「会社の行き詰まり」の表現形式は以下の通りである:1.会社は2年以上続いて株主会或いは株主総会を開催できず、会社の経営管理に深刻な困難が発生した、2.株主の採決時に法定または会社定款に規定された割合に達することができず、2年以上継続して有効な株主会または株主総会決議をすることができず、会社の経営管理に深刻な困難が発生した、3.会社の取締役が長期的に衝突し、株主会や株主総会を通じて解決できず、会社の経営管理に深刻な困難が発生した、4.その他の形態の経営管理が深刻で困難な状況。

同時に、上述の法律規定によると、各種類の表現形式の会社の行き詰まりは、実際には質的な損害はすでに株主の利益を重大な損失にさせたか、または重大な損失にさせることにある。最高人民法院の指導例である林某清氏が常熟市凱雷実業有限公司、戴某明公司の解散紛争案を訴え、江蘇省高級人民法院(2010)は商終字第0043号を訴えた--会社の行き詰まりの中の会社経営管理に深刻な困難が発生したことを明らかにすることができ、一方的に会社の損失などの経営性の困難と理解するのではなく、株主会、取締役会などの機構が運営管理の面で経営決定上の失霊が発生したことに重点を置いて、つまり、株主、取締役の間では、互いに相手の経営決定や提案を認めていない。

二、会社の行き詰まり形成の原因。

会社の行き詰まりを引き起こす原因は多いが、まとめると主に以下の3種類である:1つは株主数の有限性と株式譲渡の非公開性を特徴とする閉鎖的な会社の中で、一旦会社の株主間に矛盾が発生すると、利益が損なわれた株主は開放的な会社の株主のように「足で投票」する方式を採用して自分の利益を保全することが難しく、会社の行き詰まりはそこから生じる、第二に、株主間の感情的な相互信頼を特徴とする人合性会社では、株主間の信頼基盤が崩壊すると、会社の資本維持原則の制限により、意見の相違株主がスムーズに抜け出すことが難しくなり、会社の行き詰まりもそこから生じる。第三に、少数の多数決服従を特徴とする会社の採決メカニズムにおいて、株主間または取締役間で利益の衝突によって完全に対抗する態度をとると、多数決を形成できず、有効な決議をすることができず、会社の行き詰まりが生じる。

根本的には、会社が行き詰まるのはすべて会社の株式モデル設計の不合理な秘密と不可分である。会社の株式モデルの設計は、株式分配の割合だけでなく、会社の議決メカニズムの設定も含まれている。最も典型的な不合理な株式モデルの主な表現は以下の2つの方式である:1つは、ある株主またはあるいくつかの関連株主(例えば、一致行動者合意に署名した株主)の株式比率列は単純に33.4%に達したか超えたように設定されているだけで、対応する処理メカニズムが設定されていない、この場合、その株主が反対票を投じた限り、直接会社の重大事項が合意に達しにくい、もう1つは、最高人民法院の指導例である林某清が常熟市凱雷実業有限公司、戴某明公司の解散紛争案を訴え、江蘇省高級人民法院(2010)が商終字第0043号を訴えた--中の会社の2人の株主である林某清と戴某明がそれぞれ50%の株式を占め、しかも採決メカニズムについて合理的な約束をしておらず、特に株主の採決が行き詰まった場合、特別な処理メカニズムが約束されておらず、株主間の意見の相違が生じると会社が行き詰まりやすくなる。

三、会社の行き詰まりの危害。

会社自身への影響:有効な決議を形成できず、経営が阻害され、会社の名誉と収益が損なわれる、対外影響:会社の債務返済能力の喪失は債権者の利益を直接損害し、従業員は生産停止と失業のため、社会の安定に影響する隠れた危険をもたらした。

四、会社の行き詰まりの解決方法。

(一)膠着状態を打開するための消極的な措置。

消極的な措置とは、最終的に会社を消滅させるか、減資、分立、会社の買い戻しなどの減損会社の実力を解決する方法で株主の相違を解決する紛争解決メカニズムを指す。林某清が常熟市凱雷実業有限公司、戴某明公司の解散紛争を訴えた場合、林某清は江蘇省蘇州市中級人民法院に凱雷公司の解散訴訟を提起することにより、裁判所の最終判決により会社を解散する。中華人民共和国会社法第百八十二条と「中華人民共和国会社法」の適用に関する最高人民法院の若干の問題に関する規定(二)」第一条は、会社の全株主の議決権の10%以上を持つ株主に与え、会社の経営管理に深刻な困難が発生した場合、人民法院に会社を解散する権利を請求することができる。会社の解散判決が下されると、良いプロジェクトが不幸にも夭折するだけでなく、社員が失業状態に陥り、会社の株主、会社の債権者など会社の利害関係者の利益が損なわれるため、筆者はこのような会社の行き詰まりの解決策を消極的な措置とした。『中華人民共和国会社法の適用に関する最高人民法院のいくつかの問題に関する規定(五)』第5条で提供された会社の株主株式買い戻し、会社の減資、分立などのいくつかの相違解決方法は、会社の競争力、対外影響力などの面で不利な影響を受けることになると考え、いずれも慎重に使用すべきである。

(二)行き詰まりを打開する積極的な措置。

積極的な取り組みとは、会社の正常な運営を回復し、会社の解散を回避することを目標とする多手段の選択の適用を指す。

第1の方案は極端な手段を通じて、会社の制御権をある株主の手に置くことである。中国式ファストフードチェーン企業「真功夫」の株主である潘宇海氏のように、自分と同じ会社の株式の50%を所有する別の株主である蔡達標氏が資金を流用し、職務を横領したと告発することで、蔡達標氏は懲役14年の判決を受け、最終的には「真功夫」を全面的に引き継いだ。最後は潘宇海が一手に取ったが、勝負は決まったように見えたが、実は共倒れだった。内闘は真カンフーの発展を減速させ、融資が滞り、上場が挫折し、推定値が縮み、好局を失い、後に台頭する小企業に「根こそぎ」されるところだった。このような妻を失って兵を折った極端な会社の行き詰まりの解決策の可取性は議論を待たなければならない。

第2の案は、自己協議または第三者調停の下で、一方の株式を他方に譲渡し、他方を株式比率で絶対的な持株地位を占有させることである。例えば、海底撈の最初の株主である張勇夫妻と施永宏夫妻の両家がそれぞれ50%の株式を占めており、張勇は前後して妻と施永宏夫人を会社を離れさせた後、2007年に海底撈が設立されて13年に急速な発展段階に入り、当初の出資額の価格で施永宏から18%の株式を買い戻し、張勇は海底撈絶控股株主となった。海底撈は株主間で内部買い戻しを自ら協議することで株式構造の望ましくない問題を解決することに成功し、施永宏が言ったように「株式は少なくなったが、お金を稼ぐことが多くなり、同時に暇になった。そして彼は大株主であり、会社に対してもっと心配し、会社ももっと発展するだろう」。しかし、このソリューションは株主間の不協力、株式譲渡定価段階の処理が難しいなどの要因によって阻害されることが多く、海底引き揚げのような事例は実践上の成功率は極めて低い。

第三の方案は筆者が株式の法律実務の中でずっと提唱し、実践によって効果が明らかな方案を検証した、すなわち株式インセンティブメカニズム(あるいは動的株式分配メカニズム)と私募融資の対賭博メカニズムを導入することによって、行き詰まり状態にある会社の株式を合理的に再構築することである。会社が行き詰まるのは、上記分析の株式構造上の制度面の欠陥を除いて、主観的な根本的な原因にある:株主間の相互の能力に対する不認可。そのため、株式再構築の基本的な考え方は、すべての株主が一定の割合の株式を同率に希釈し(具体的な割合はケースの具体的な状況に基づいて確定)、株式プールに統一的に入れることである。膠着状態の各株主は一定の期間を賭け期間(一般的には1年以上)として約束し、相応の業績指標を設置する(膠着状態の株主が責任部署の業務領域が同じであれば統一的な業績指標を設置する、責任部署の違いによって従事する業務領域が異なる、例えば1つの株主が販売を担当し、別の株主が研究開発を担当すれば、異なる業績指標を設置したり、ある株主の業績を賭けたりすることができる)、賭け株主が賭け期間満了時に約束した業績指標を達成した場合、もう一方:または約束した価格で株式プールに入れた株式を相手に譲り渡し、賭けに成功した株主が株式比率で67%以上に達するようにしなければならない、あるいは、賭けに成功した株主に対して取締役会で制御可能な取締役の数が賭けに失敗した株主の数を上回るように取締役会を再編することに同意しなければならない。あるいは株式譲渡を行わない場合の議決権譲渡(投票権委託契約の締結など)に同意し、賭けに成功した株主に対して実質的に会社に絶対制御権を持つようにする。一方だけが業績の賭けを行い、他方は賭け期間中に企業運営と管理から撤退することもできる。(詳細な説明は著者の後続の関連記事とケースを参照)

五、新設会社への啓示。

新設会社の株式構造については、後期融資と株式インセンティブを十分に考慮して希釈された株式を予約した上で、会社の行き詰まりの発生を避けるために、できるだけ70%:20%:10%または51%:49%の割合で分配しなければならない。しかし、実際の操作では、投資家は各方面の利益考量に基づいているため、50%:50%の類似した株式分配比率の確立をより堅持することが多い。株式法律サービスの専門家として、この時、私たちもできるだけ各方面の株主の利益要求を尊重する前提の下で、50%:50%の類似した株式分配比率を確立した上で、議決権行使メカニズムと取締役会構成から会社の規程を改善して、会社のガバナンスの行き詰まりを回避して、会社の正常な運行を保障することに重点を置いていなければならない。設立当初の会社は、会社定款の設計時に、次のような提案を採用することを考慮することができる:

第一に、取締役会を合理的に設置し、取締役の職権を合理的に分配する。例えば、一方が理事長を務めることを規定している場合、他方が任命した理事が多数を占めている。双方の取締役の人数が等しい場合、会社の名義で仲介機構を招聘して独立取締役を任命することができる、一方が執行役員に就任した場合、他方が総経理に就任し、執行役員は総経理を招聘または解任する権利がないことを明確にする。④

第二に、株主会の議決権行使メカニズムを合理的に設置する。(1)投票権の委任を規定し、一部の株主はその投票権の一部または全部を特定の株主に委任して行使する。例えば京東は上場前、劉強東チームの株式比率は23%だったが、虎基金、騰訊、高瓚資金、今日投資など11の機関投資家はその投票権を劉強東チームに行使を委託した。上場後、劉強東チームは20%の株式しか保有していないが83.7%の投票権を持っている。⑤(2)一部の株主が一致行動者を形成し、特定の事項について一致行動をとることを約束し、意見が一致しない場合、一部の株主は一致行動者に従って投票し、その方の会社における支配的地位を強固にする。(3)一部の株主が株式保有プラットフォーム(例えば有限パートナー企業を設立する)に間接的に株式を保有することを規定し、株式保有プラットフォームの中で会社の中の特定株主がGPを行い、その特定株主が会社の中で株式保有プラットフォームが会社の中で持つ議決権を行使する。(4)不当な「一票拒否権」の設定を避ける。一部の小株主は利益を保護するために一票の拒否権を持つことを提案しているが、現在の多くは科学的な拒否権行使プログラムを約束しておらず、どのような状況で行使すべきか、不適切な行使にどのような責任を負うべきか、会社を行き詰まらせやすいため、一票の拒否株主が拒否意見を出すことを約束する際には合理的な拒否根拠を提出しなければならない。また、拒否権の不適切な行使による損失の補償方法や、拒否権株主が拒否権を1票行使する際に、株主が決議を通じて負担すべき損害賠償責任を堅持することを支持することを約束した。

第三に、分岐採決メカニズムと行き詰まり解決メカニズムをあらかじめ約束する。株主が採決の食い違いが発生する場合、ある株主の持ち場の仕事の食い違いに遭遇した場合、「専門責任制」の原則を採用しなければならない。つまり、まずその株主の観点と解釈を聴取し、それから株主全員が採決し、50%以上の株主がその株主の解釈に同意しない場合、その株主は自分の案に従って仕事を展開することを堅持し、その株主にその案を実行させることができるが、その株主は実行結果に責任を負う必要がある。同時に、他の反対票を投じない株主は連帯責任を負う。取締役会に食い違いが生じた場合、取締役会は行き詰まりが生じた場合に最終的な決定権を与え、取締役会のメンバーと株主会のメンバーは完全に一致してはならないことを規定し、取締役会に採決の行き詰まりが生じた場合に株主会に採決を任せる。

第四に、会社が行き詰まった場合の一部株主の脱退条項を約束する。会社の株主または取締役間に行き詰まりが生じた場合、強い(会社に実質的な制御力を持つ)一方の株主が合理的な価格(双方がその時に協議したり評価機関に評価を依頼したりする)で他方の株式を買収し、それによって他方を平和的に脱退させ、行き詰まりの継続的な会社への損害を回避する。

参考文献:

①劉娟:『会社の行き詰まりの原因とその対策の探求』、『法学フォーラム』、NO.8.August、64ページ。

②唐林清、張徳栄、李斌:『会社防衛戦』、中国法制出版社、第459ページ)

③(趙旭東:「会社の行き詰まりの司法救済」、人民法院報、2002(2)。)

④王林清、楊新忠:『会社紛争裁判の要点と規則の適用』、北京大学出版社、第270ページ。

⑤鄭指梁、呂永豊:『パートナー制度』、清華大学出版社、136ページ。

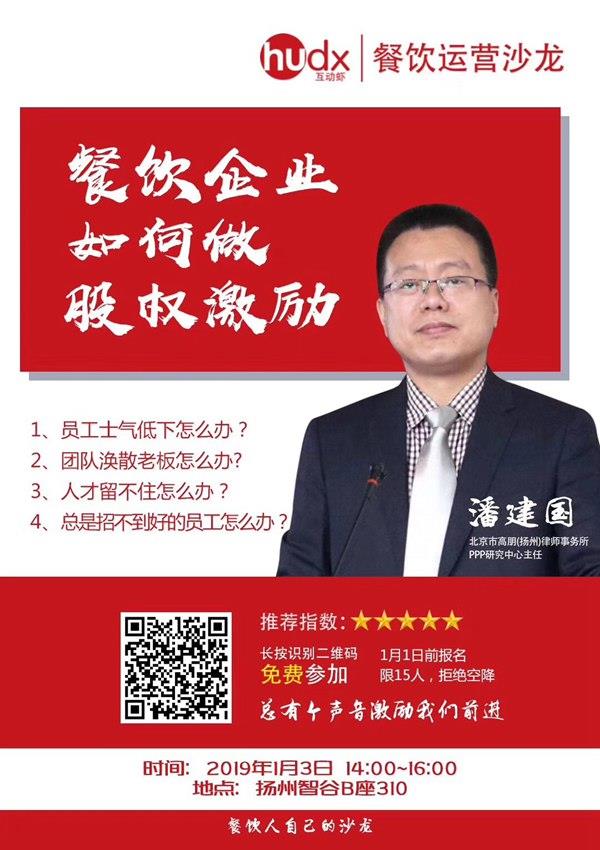

本文の著者:潘建国蘭州大学法律修士北京市高朋(揚州)弁護士事務所PPP(政府と社会資本提携)研究センター主任。ある省レベルの新聞雑誌で編集部の主任、記者の職務を担当し、2回の自主創業経験があり、企業運営管理のトップアーキテクチャの痛点問題に深い体得があり、企業の内部管理と対外融資事務を熟知し、比較的豊富な管理と法律事務の経験を蓄積した。

得意:会社の株式構造、株式インセンティブ、株式投融資、政府インフラ投融資。第10回江蘇省園芸博覧会PPPプロジェクト、揚州東部交通中枢などのインフラ投融資プロジェクトに法律サービスを提供し、中信銀行揚州支店、農業銀行揚州支社などの金融機関に長期法律サービスを提供し、いくつかの民間企業に株式投融資、株式構造、株式インセンティブなどの特別法律サービスを提供し、長期的に対外的に株式関連課題の特別講座を提供した。

(本文はネットの自動翻訳による訳文であり、ご参考まで。)