“薇娅们”被查,解析“偷税”风波背后的风险防范

编者按:浙江省税务局稽查局向社会公开网络主播黄薇(网名:薇娅)在2019年至2020年期间的涉税违法行为,对其作出追缴税款、加收滞纳金并处罚款共计13.41亿元的处理处罚决定,一时舆论哗然。但是此事并不突然,早在2021年初,税务总局就已下发多个文件,要求直播营销行业从业者进行税务自查。从薇娅的道歉信中我们也可以看到,薇娅在本年度进行了税务自查。这里就有个疑问,为何薇娅在自查之后,还要面临税务行政处罚呢?正在自查中的主播们又该如何在剩余的九天内规避、化解被定“偷税”的风险呢?详见本文探讨。

一、税务大数据早已指向网络直播行业

2021年4月23日,国家互联网信息办公室、公安部、商务部、文化和旅游部、国家税务总局、国家市场监督管理总局、国家广播电视总局共同发布《网络直播营销管理办法(试行)》(以下简称“《办法》”),其中第十六条规定,“直播营销平台应当提示直播间运营者依法办理市场主体登记或税务登记,如实申报收入,依法履行纳税义务,并依法享受税收优惠。直播营销平台及直播营销人员服务机构应当依法履行代扣代缴义务。”这是国家首次以立法的形式,专门对直播营销平台及直播营销人员服务机构的涉税问题进行明确,足以见到国家对网络直播行业涉税问题的重视。4月29日,国家税务总局稽查局在网站发布了《关于进一步深化税收征管改革的意见》一文,文中点名要对农副产品生产加工、废旧物资收购利用、大宗商品(如煤炭、钢材、电解铜、黄金)购销、营利性教育机构、医疗美容、直播平台、中介机构、高收入人群股权转让等行业和领域进行重点稽查。因此,网络直播行业的涉税问题早已在本年度之初,便是税务机关的关注点。

9月18日,总局办公厅发布通知,要求加强文娱领域从业人员税收管理,《通知》提出,“进一步加强文娱领域从业人员日常税收管理,……。要定期开展税收风险分析,近期要结合2020年度个人所得税汇算清缴办理情况,对存在涉税风险的明星艺人、网络主播进行一对一风险提示和督促整改。”

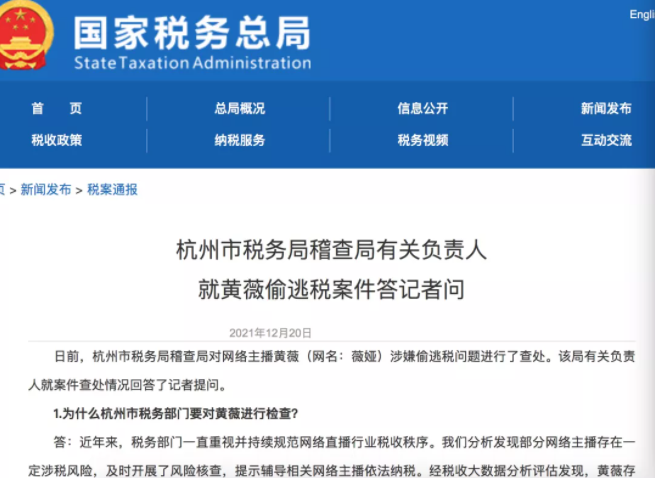

在以上多个文件出台的背景之下,也就不难推测出,大数据会将税务风险的监察重点向网络直播行业倾斜。杭州市税务局稽查局的负责人,也向公众披露了,薇娅偷税一案的案源,来自税收大数据分析评估。

二、税务自查后的薇娅,为何还被定性为“偷税”

总局《加强文娱领域从业人员税收管理通知》提出,“对2021年底前能够主动报告并及时纠正涉税问题的,可以依法从轻、减轻或者免予处罚;对税务机关调查核实和督促整改工作拒不配合的,要依法责令限改,并提请行业主管部门和行业协会协助督促纠正;情节严重的,要严肃依法查处。”同时,我们参照范冰冰偷税一案后,总局发布的《关于进一步规范影视行业税收秩序有关工作的通知》(税总发[2018]153号),该文件中规定,“凡在2018年12月底前认真自查自纠、主动补缴税款的影视企业及从业人员,免予行政处罚,不予罚款”。

根据上述文件可以看到,如果进行行业性的税务自查,纳税人只需要:第一,在规定的日期前主动报告;第二,主动补缴税款、纠正涉税问题,便可免于税务处罚。

从杭州市税务局稽查局披露的情况来看,薇娅“经税务机关多次提醒督促仍整改不彻底,遂依法依规对其进行立案并开展了全面深入的税务检查。”也就是说,薇娅虽进行了税务自查,但没有纠正其涉税问题,其税务自查做的并不合规到位。

三、薇娅采取的偷税方式,给纳税人带来的警示

(一)薇娅采取的偷税方式

根据杭州市税务局稽查局的公开信息来看,薇娅的逃税方式主要为:1、隐匿佣金收入,虚假申报;2、成立个人独资企业、合伙企业将劳务报酬所得转换为经营所得虚假申报;3、所取得的收入,未依法进行纳税申报。

根据《中华人民共和国税收征收管理法》(2015修正)第六十三条第一款的规定,“纳税人伪造、变造、隐匿、擅自销毁帐簿、记帐凭证,或者在帐簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税。”所以,薇娅所触及的第一和第三点偷税方式较为“显而易见”。

在本案中,被讨论最多的,在于第二种方式,即设立个独、合伙企业,将“劳务报酬所得”变为“经营所得”进行纳税申报。此种方式,在很多行业内被错误的认为是“合理避税的税务筹划”而广泛应用。例如,网红雪梨偷逃税案件中,雪梨在2019年至2020年期间,通过设立北海宸汐营销策划中心、北海瑞宸营销策划中心等个人独资企业,虚构业务把个人工资薪金和劳务报酬所得转换为个人独资企业的经营所得,偷逃个人所得税3036.95万元。又如本案中的薇娅,通过设立上海蔚贺企业管理咨询中心、上海独苏企业管理咨询合伙企业等多家个人独资企业、合伙企业虚构业务,将其个人从事直播带货取得的佣金、坑位费等劳务报酬所得转换为经营所得。

(二)将劳务报酬所得转化为经营所得,是“偷税”而非“合理避税”

根据《个人所得税法》的规定,劳务报酬所得,适用3%-45%的超额累进税率纳税,个人取得的经营所得,适用5%-35%超额累进税率。而个人独资企业、合伙企业,按照经营所得征收个人所得税。也就是说,将劳务报酬所得转化为经营所得后,最高税率变为35%。如果个独企业、合伙企业会计账簿不健全,资料残缺难以查账,或者其他原因难以准确确定应纳税额时,税务部门可以采用核定征收的方式对经营所得征缴税款。在核定征收条件下,企业按照经营收入额乘以应税所得率,再适用对应的税率,计算出应纳税额。

以个人独资企业的个人所得税为例,若按照核定征收方式,应税所得率一般在10%-20%左右,这样即便适用经营所得的35%最高边际税率,实际税负率也只有5%左右。换句话说,薇娅通过转化所得,将高达40%左右的税负率降低到了5%。

从雪莉案到薇娅案,我们可以看到,将劳务报酬所得转变为经营所得,又利用核定征收降低税负率的行为,已经构成征管法第六十三条的“虚假纳税申报”,进而被定性为“偷税”。纳税人应引以为鉴,防范涉税风险。

四、网络主播们应抓住最后时机,做好税务自查,化解税务风险

《关于开展文娱领域综合治理工作的通知》规定,“依法依规加大对文娱领域偷逃税典型案件查处震慑和曝光力度。”《网络直播营销管理办法(试行)》第十四条第三款规定,“直播营销平台应当建立黑名单制度,将严重违法违规的直播营销人员及因违法失德造成恶劣社会影响的人员列入黑名单,并向有关主管部门报告。”也就是说,如果网络主播有税务违法并被处罚的,有可能被曝光,而一旦被曝光,考虑到其恶劣的社会影响,将可能被列入“黑名单”,从而被行业禁入。

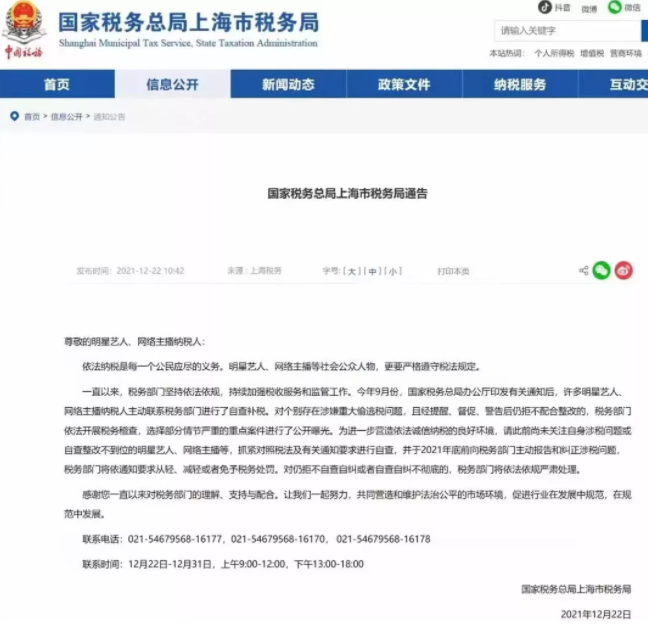

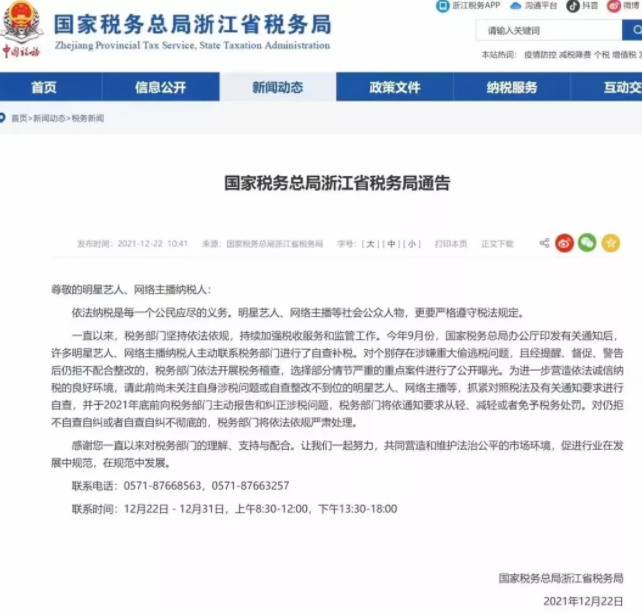

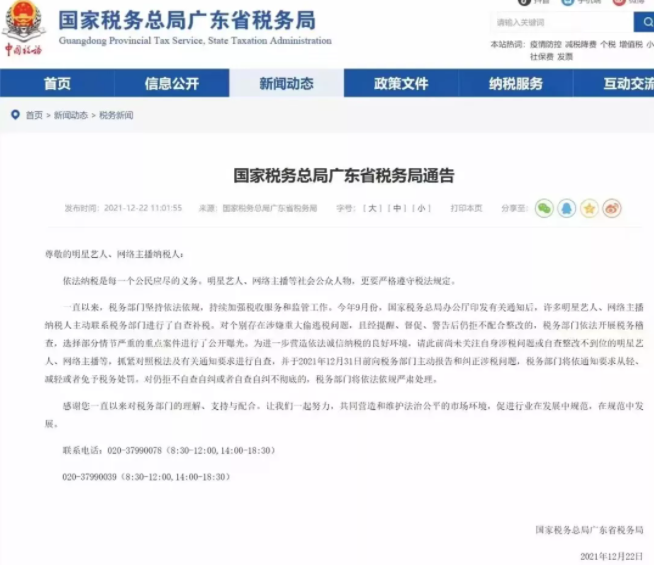

今日,江浙沪粤税务局发布通告,要求网络主播在2021年12月31日前完成自查。那么,本年度的税务自查还有九天就接近尾声了,正在自查中的从业人员,应如何做好自查,防止因自查不到位,被定性成“偷税”呢?

参照笔者近期协助网络主播进行税务自查的经验,我们建议网络主播们在自查中做好如下工作:

1.自查是否存在成立多个个体工商户、个人独资企业、合伙企业,层层签订虚假合同,转移收入,将“劳务报酬所得”转化为“经营所得”的虚假纳税申报行为。

2.自查是否存在隐匿收入、未按期进行纳税申报的行为。如取得的坑位费、打赏没有如实、如期完成纳税申报。

3.如果网络主播与直播平台构成劳动合同关系,主播取得的“工资、薪金所得”,自查平台是否按期、足额代扣代缴个人所得税。

4.如网络主播与直播平台构成劳务关系,主播从平台取得的“劳务报酬所得”,自查平台是否按照该种收入类型预扣预缴个人所得税。如果平台没有代扣代缴,主播应自行申报。

5.主播所成立的工作室、个人独资企业、合伙企业如果存在核定征收,需要特别关注是否符合“核定征收”的条件。如存在转化所得的情形,应在自查报告中主动整改。