海外融资交易系列 | 利率篇:写在LIBOR利率转换的前夜

在过去的几十年中,银行同业拆借利率(Interbank Offered Rate)是全球金融体系的压舱石,为各种不同的金融协议的定价提供了参考,其中最重要的是伦敦同业拆借利率(London Interbank Offered Rate,LIBOR)。到2018年全球市场决定从LIBOR转向的时候,全球大概有400万亿美元价值的金融协议是挂钩LIBOR定价(金融协议包括从衍生品金融协议到贷款协议以及利率协议)。目前全球的主要市场,包括香港金管局、英格兰银行、以及纽约联邦储备银行均明确2021年12月31日之后不得再订立LIBOR利率的协议。特定的美元计价的LIBOR协议在2023年6月30日前有效,但仅限于遗留协议(legacy contract)。根据替代基准利率委员会(Alternative Reference Rates Committee,ARRC)公布的“完成LIBOR过渡的最佳实践(Best Practices for Completing Transition from LIBOR)”和其他指导性文件,对于在2021年6月30日之后签署的新商业贷款协议,不再建议使用美元LIBOR作为参考利率;如果市场参与者仍坚持在贷款协议中使用美元LIBOR,则至少需要确保含有后备性语言(fallback language),确保在美元LIBOR消亡或丧失代表性后,有可以替代LIBOR的其他利率机制。

一、全球市场决定从LIBOR转向的主要原因

1、LIBOR利率在设计上的天然缺陷导致了容易被操纵

LIBOR利率是通过报价行(panel bank)报告的无约束力的quote计算出来的,不建立在真实交易基础上。我们在《魔鬼交易员》这本书的描述中可以很清楚地看到报价行如何拍脑袋向银行间委员会提交quote。虽然业内对于巴克莱银行是否利用操纵的利率盈利有不同的看法,但无论如果这是导致LIBOR退出的丑闻和导火索。

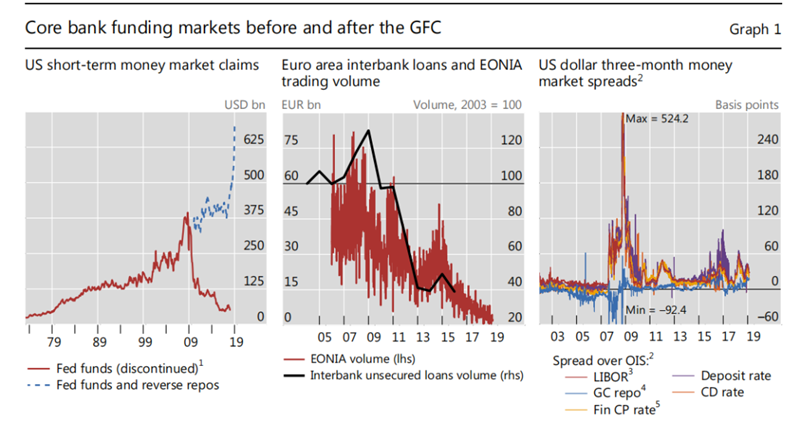

2、银行间市场拆借大幅减少

在2007年金融危机后银行间市场上拆借活动大幅缩减,并根据新的监管标准和更高的资产负债表成本对无抵押的银行间拆借的风险进行了重新定价。从下图可以看出美元短期拆借、欧元银行间拆借和美元3月期拆借在2007年后均出现了大幅的下滑,且一直未得到恢复。

来源:bloomberg网站

3、LIBOR日益失去准确性

尤其是在2007年的金融危机之后,货币市场的定价对于流动性以及信贷风险变得越来越敏感。而银行的大幅的削减了在银行间市场拆解的融资额,而更多的是转向非银行金融机构以获得融资,这个趋势导致无风险利率和对于信贷和流动性极其敏感的利率标准比如LIBOR之间的区别就会变得越来越大。

除了货币市场上的这些变化,如果我们把目光投向期货和衍生品市场,可以看到在过去十年间标准化的OTC的操作日益向有抵押品的OTC衍生品的仓位去转变。所以其实对于掉期或者是其他的衍生品来说,他们已经从LIBOR利率转向了OIS利率。

综上在金融危机以后货币市场上的体制变化都驱使着市场离开LIBOR去寻求新的可替代利率基准。我们可以看到在各个主要的货币市场都已经开始发布新的替代LIBOR的利率基准。

二、利率转换法律工作概述

对于遗留的LIBOR定价的金融协议来说,对于衍生品及掉期等协议,国际掉期和衍生品联合会(International Swaps and Derivatives Association,ISDA)大力主导及推动了相关金融协议向替代利率的转换,目前而言利率转换工作的重点在庞大的银行市场上贷款协议这里。由于新冠疫情及多种原因,市场未能按照ARRC推荐的时间表完成利率转换工作,但各参与者在积极推动LIBOR利率转换的趋势和工作。各主要市场的贷款协议在向新的无风险参考利率(Risk Free Rates,RFR)转换。考虑到贷款协议主要是通过贷款人和借款人之间沟通确认,贷款协议的利率转换工作比掉期和衍生品协议更为复杂一些。我们将利率转换的法律工作分为三个主要方面:

(一)原贷款协议的审阅

推动利率转换工作的首要工作应为审阅、梳理现有LIBOR定价的融资文件的规定,评估可能的法律风险的程度和范围。

1.原协议对协议修改及补充的相关规定

考虑到LIBOR定价机制即将终结,Loan Market Association和Asia Pacific Loan Market Association的标准贷款协议模版自2014年起均修订并引入了“replacement of screen rate”条款。该条款的主要目的是在有关合同的原利率定价机制(例如LIBOR)不复存在或者不适用的情况下,贷款银行可以选择以替代定价机制(replacement benchmark)作为新的利率定价机制。但对于该条款的使用范围和使用门槛等仍需在审阅后和贷款人谈判确认。

2.原协议修改对于附属协议例如担保协议的影响

如果有关融资存在担保,对融资合同利率机制的修改或替代很有可能构成重大修改,并对担保的效力和稳定性造成不利影响,这也是有关贷款银行需要考虑的法律风险问题之一。

(二)利率转换的条款谈判及确定

针对目前的利率转换,各主要市场都推出了自己的替代利率。Secured Overnight Financing Rate(SOFR)是美联储力推的以美国市场为主的美元LIBOR的推荐替代方案,并在国际金融市场中已经形成了一定的影响力。我们以SOFR为例,说明在美元贷款确定新利率的工作中,需要考虑如下重要方面:

1.Interest rate methodology

SOFR是国债作为抵押物的隔夜回购美元利率,因为违约也没有任何损失,信用风险很低,所以SOFR替代LIBOR有两个主要问题:

(1)SOFR是隔夜利率,需要通过选择backward looking或者forward looking计算出tenor内的期限利率;

(2)SOFR是隔夜利率,并非商业定期贷款的合适选择。需根据确定的利率方法,计算出所需的一个月、三个月、六个月的期限类利率(Compounded SOFR);

(3)SOFR利率需要加上对风险的息差调整,才最终约等于LIBOR利率的定价。以下第2条将详述。

2.credit adjustment spread,CAS

息差调整(Credit Adjustment Spread),该指标在RFR基础之上反映贷款期限溢价和信用溢价。例如ISDA发布的美元LIBOR Fallback协议,使用的是SOFR历史平均值加利差常数。我们需要在谈判中确定CAS相关的以下安排并写入协议:

(1)计算方法

(2)一次性计算还是每个利息期开始时重新计算

(3)随着不同长度的利息期息差是否相同

(4)息差是否可以为负值

但是这个做法比较大的风险是LIBOR资产在银行系统面临系统性风险时,将无法获得之前LIBOR时代的高额回报,因为这种情景下无风险利率将紧随央行利率下行,使得LIBOR资产成为高风险资产。但总体而言此部分工作将主要由银行structure的同事来进行计算和确定。律师的主要工作为完整理解利率转换的机制并准确的写入贷款补充协议中。

3.break cost

利率转换的法律工作中,另外一个难点在于无风险利率基准不能够准确地反映贷款人的marginal cost。所以。如果借款人决定提前还款,在LIBOR机制下的利差损失在确定提前还款日即可确定,但采用替代机制的利差损失可能面对不确定性。SOFR作为隔夜利率,是按日计算的,从理论上融资成本不是以特定时间为单位,因此贷款人存在否认银行利差损失的有效谈判理由。因此我们预计关于break cost的谈判也将是利率转换的重点。

4.market disruption

考虑到LIBOR协议中已经详尽约定了market disruption event条款,在利率转换工作中,我们计划采用和LIBOR一样的条款,在和贷款人谈判沟通后确定,以美元SOFR为例,我们计划先用纽约联储发布的相关利率,最后由Cost of Funds原则兜底。

(三)监管

同时针对利率转换签署的补充协议,需要考虑如下因素:

1.关注由于利率变化导致的发改委、外管局可能的核准/备案更新。

2.在东道国层面,关注东道国对应的报备更新要求。

在目前利率转换的前夜,通行的条款将在贷款人和借款人的充分沟通和市场测试中慢慢浮现。例如欧元外资银行从业人员和笔者的沟通中,他们还期待某种意义上的双轨制实践,是否可行,我们将拭目以待。